FA

FA

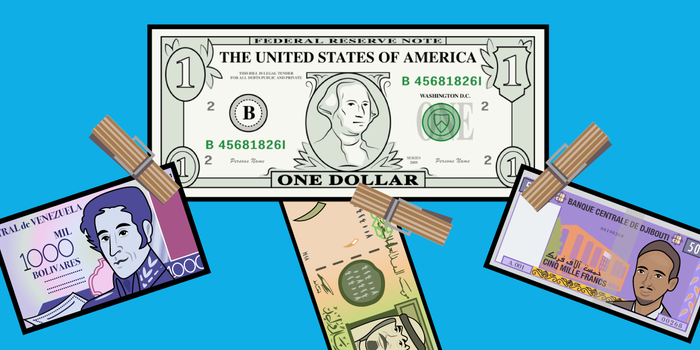

پگ (Peg) یا وابستگی قیمت و De Peg ، چگونه ثبات قیمت ارز در بازارهای مالی سنتی و کرپتوکارنسی را حفظ می کند؟

Author

saman

Author

saman

Author

saman