تحلیل هفتگی بازارهای جهانی (20 تا 24 فوریه 2023)

در هفته پیشرو، سرمایهگذاران با دستهی مهم دیگری از دادههای اقتصادی همانند شاخص تورمی PCE و نشست بانک مرکزی نیوزیلند برای تعیین نرخ بهره و … مواجه خواهند بود که میتوانند نوسانات قابل ملاحظهای در بازار ایجاد کنند.

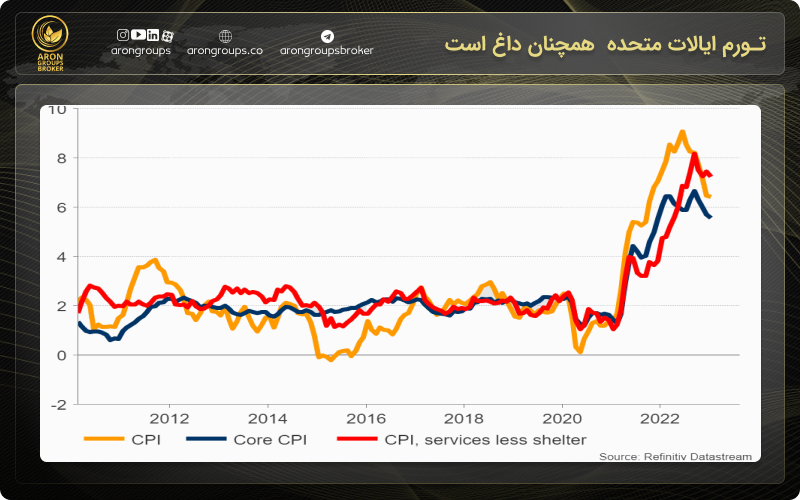

امیدها به کاهش تورم در هفتهی گذشته به چالش کشیده شد. مجموعهای از شگفتیها در دادههای تورمی ایالات متحده نشان میدهد که باید اقدامات بیشتری انجام شود تا فشارهای قیمت گذاری به سمت هدف 2% کنترل شود.

اکنون با توجه به آنچه رخ داده، چالش پیشرو این است که نرخهای فدرال رزرو چقدر باید بالا برود. انتشار یک نتیجهی داغتر از حد انتظار می تواند به طور بالقوه ترس از افزایش نرخ بهره را تا دو برابر افزایش دهد.

آنچه در این تحلیل میخوانید...

دلار در تلاش برای موجسواری؟!

این هفته با وجود انتشار دادههای اقتصادی فراوان در سشن آمریکا، دو رویداد بیش از سایر موارد برای سرمایه گذاران جذاب خواهد بود. انتشار آخرین صورتجلسه کمیته بازار آزاد فدرال رزرو (FOMC Minutes) و دیگری شاخص تورمی هزینههای مصرف شخصی.(PCE)

از آخرین نشست فدرال رزرو در 01 فوریه تاکنون اتفاقات زیادی رخ داده است. سخنان آقای پاول در کنفرانس مطبوعاتی پس از آخرین نشست فدرال رزرو این خوش بینی را به بازار تزریق کرد که در جلسات بعدی تاحدی به شروع کاهش نرخ بهره امیدوار باشند. گرچه آقای پاول همچنان تاکید داشت که برای کاهش نرخ بهره باید محتاطانه عمل کرد. اما بازار ترجیح داد وزن بیشتری به خوش بینی خود بدهد که موجب تضعیف دلار شد .

پس از آن جلسه و کنفرانس مطبوعاتی بازار با مجموعهای از سورپرایزهای یکی پس از دیگری مواجه شد که با نتایج گزارش NFP شروع شد و با دادههای تورمی، لحن بسیار هاوکیش اعضای فدرال رزرو و دادههای شاخص خرده فروشی و… ادامه یافت.

اکنون سرمایه گذاران بیصبرانه منتظر هستند تا ببینند آیا با وجود این همه شگفتی، لحن صورتجلسه فدرال رزرو نسبت به زمان جلسه تغییری خواهد داشت یا نه.

اگر صورتجلسه همان مواردی را مطرح کند که قبلا در جلسه مطرح شده، و تمرکز عمدهی آن بر کاهش تورم بوده است، چندان نخواهد توانست نفعی به دلار برساند . اما میتواند به صعود بیشتر اوراق قرضه کمک کند. در صورتیکه لحن صورتجلسه از نتایج دادههای اخیر تاثیر پذیرد، انتظار ادامه صعود دلار و تضعیف اونس و سهام را داریم.

نرخ تورم بالاتر از حد انتظار در خارج از ایالات متحده در این هفته بازارها را به بازنگری در انتظارات افزایش نرخ خود سوق داده است. فعالان بازار معتقدند که حرکت فدرال رزرو به محدودهی 5.25% تا 5.5% ضروری است. این یک تغییر از محدوده 4.75% تا 5.5% است که فقط سه هفته قبل قیمت گذاری شده بود. با توجه به اینکه شاخص قیمت PCE معیار مورد علاقه فدرال رزرو برای نرخ تورم است، یک دور دیگر از غافلگیری افزایشی فشارهای تورمی میتواند انتظارات برای مشاهدهی نرخ بهرهی بالاتر و طولانیتر را کاهش دهد، که می تواند موجب تقویت هرچه بیشتر دلار آمریکا و تضعیف سهام و اونس گردد. دارایی های ریسک تاثیر بگذارد.

علاوه بر موارد اشاره شده، سایر دادههای مهم در سشن آمریکا نظرسنجیهای تجاری ماه فوریه در روز سهشنبه و دومین برآورد تولید ناخالص داخلی برای سه ماهه چهارم در روز پنجشنبه و چندین دادهی اقتصادی دیگر که در این هفته منتشر خواهد شد و می تواند به ارائه دید بهتر به سرمایه گذاران کمک کند.

نیوزیلند پیشگام اینبار محافظهکار خواهد شد؟؟

اولین جلسهی بانک مرکزی نیوزیلند در سال 2023 روز چهارشنبه برگزار خواهد شد. به چند دلیل میتوان گفت نیوزیلند به این زودی چرخهی انقباضی خود را متوقف نخواهد کرد.

دلیل اول، دادههای اقتصادی نیوزیلند است. نرخ پایین بیکاری، افزایش دستمزدها، افزایش مجدد تورم و افزایش انتظارات تورمی از جمله عوامل مهم اقتصادی داخلی نیوزیلند است که به سیاستگذاران بانک مرکزی نیوزیلند اجازه تغییر رویه را نمیدهند.

دومین دلیل، اوضاع تورم و اقتصاد در سایر کشورها است. اخیرا تورم در بسیاری از کشورها از جمله آمریکا، استرالیا و … افزایش یافته است و موجب شده سایر بانکهای مرکزی نرخ بهرهی خود را افزایش دهند، لذا بعید به نظر میرسد نیوزیلند بخواهد در این مورد ریسک کند.

بازارها با احتمال حدود 89% بر روی افزایش نرخ بهرهی 0.5 درصدی در جلسهی روز چهارشنبه قیمت گذاری کرده اند. اما صرف افزایش این مقدار نرخ بهره، حامی محکمی برای کیوی نخواهد بود زیرا قبلا قیمت گذاری شده است. بنابراین سرمایه گذاران لحن کنفرانس مطبوعاتی پس از آن و هرگونه تغییر در میزان هدف کل نرخ بهره سالانه را به شکل ویژهای رصد خواهند کرد. هر گونه لحن بیشتر هاوکیش در کنفرانس مطبوعاتی و افزایش در تارگت سالانه به بالای 5.5% میتواند موجب حمایت قوی از دلار نیوزیلند شود. اما با توجه به احتمال تقویت همزمان دلار، جفت ارز NZDUSD شاید نتواند جز مدت کوتاهی طعم شیرین صعود را بچشد.

نظرسنجیهای تجاری و دادههای تورمی اروپا در کانون توجهات

در اروپا، این هفته برآوردهای اولیه شاخصهای PMI برای ماه فوریه منتشر خواهد شد. به نظر میرسد روند PMI های ماه ژانویه به شدت به مذاق سرمایه گذاران خوش آمده است. پیشبینیها حاکی از بهبود مجدد برآورد اولیهی شاخصهای PMI در ماه فوریه است.

یکی از دلایل نتایج جالب PMI های ژانویه، زمستان متعادل اروپا بود که موجب شد قیمت انرژی حالت بحرانی نگیرد و این خود تاثیر مثبت در کاهش کمتر رشد اقتصادی داشت. اما اگر از بعد دیگر این قضیه را بررسی کنیم، متوجه میشویم، سفارشات تجاری جدید در حال کاهش هستند و این یعنی رشد اقتصادی کمتر در سه ماهه آتی.

اگر دادههای PMI برای ماه فوریه مطابق انتظارات منتشر شوند و در جهت تائید دادههای ژانویه باشند، امید به پایدار بودن شرایط فرار از رکود اروپا را بین سرمایه گذاران تقویت خواهد کرد و موجب تقویت یورو خواهد شد. در غیر این صورت داده های ژانویه به عنوان مورد استثنائی تلقی شده و شاهد تضعیف یورو و در نهایت تضعیف بیشتر جفت ارز EURUSD خواهیم بود.

چشم انداز تیرهی پوند

همانند سایر نقاط قاره سبز در بریتانیا نیز برآورد اولیهی شاخصهای PMI حاکی از بهبود آن برای ماه فوریه دارد. اما آیا واقعا چنین است؟ شواهد که چنین چیزی را نشان نمیدهد. تورم در بریتانیا بالاتر از سایر نقاط اروپاست، تبعات برگزیت فشار مضاعفی بر اقتصاد بریتانیا وارد میکند و رکود بیش از سایر کشورهای اروپایی در بریتانیا محسوستر است.

در حال حاضر بازار با این دید که بانک انگلستان به زودی شروع به توقف سیاستهای پولی انقباضی خواهد کرد در مورد پوند قیمت گذاری کرده است. از سوی دیگر پوند به شدت متاثر از بازارهای سهام بویژه سهام ایالات متحده است و با توجه به احتمال تقویت دلار در روزهای آتی، پوند میتواند ضعیف تر از موقعیت کنونی خود شود.

تورم در کانادا، آیا بانک مرکزی کانادا عجله کرده است؟

پیشبینی ها برای شاخص تورمی CPI کانادا نیز در روز سهشنبه حاکی از افزاش فشارهای تورمی در ژانویه در این کشور است. با توجه به اینکه کانادا اولین بانکی بوده که اعلام کرد چرخه سیاست انقباضی را به پایان خواد رساند، افزایش تورم برای بانک مرکزی کانادا، چالش قابل تاملی خواهد بود. در صورتیکه تورم در کانادا طبق پیشبینیها افزایش پیدا کند میتواند موجب تقویت دلار کانادا شود.