باند بولینگر یک اندیکاتور تحلیلی است که توسط چندین خط روند نشان داده میشود. این چند خط روند با فاصلهای برابر با دوبرابر انحراف معیار آن طرفتر از میانگین متحرک ساده (Simple Moving Average) رسم میشوند. اندیکاتور باند بولینگر میتواند توسط تحلیلگران تنظیم شده و طبق تنظیمات انجام شده رسم شود.

اندیکاتور باند بولینگر توسط معاملهگر تکنیکال جان بولینگر (John Bollinger) طراحی و توسعه داده شده است. این اندیکاتور به این سبب طراحی شده است که به معاملهگران نشان دهد، چه زمانی یک دارایی در ناحیه اشباع فروش یا اشباع خرید قرار دارد.

نحوه محاسبه باند بولینگر

اولین مرحله برای محاسبه باند بولینگر، محاسبه میانگین متحرک ساده دارایی مورد نظر است. معمولا دورهای که برای رسم میانگین متحرک انتخاب میشود، دوره ۲۰ روزه است. میانگین متحرک ۲۰ روزه، برای اولین نقطه، قیمت نهایی دارایی را در ۲۰ روز اخیر متوسطگیری میکند. نقطه بعدی میانگین ۲۱ روز اخیر را محاسبه کرده، و برای نقاط بعدی نیز به همین ترتیب ادامه مییابد. سپس انحراف معیار قیمت دارایی مورد نظر محاسبه میشود. انحراف معیار (Standard deviation) یک مقدار ریاضیاتی است، که در آمار، اقتصاد، حسابداری و امور مالی کاربرد دارد.

برای یک مجموعه داده، انحراف معیار میزان انحراف دادهها را از میانگین محاسبه میکند. انحراف معیار میتواند با محاسبه جذر واریانس (variance) به دست آید. واریانس نیز خود، میانگین مجذور دادههای موجود است. سپس انحراف معیار به دست آمده در عدد ۲ ضرب میشود و مقدار به دست آمده به مقدار میانگین متحرک ساده، اضافه و کم میشود. این کار سبب به دست آمدن باندهای بالایی و پایینی میشود.

باند بولینگر چه اطلاعاتی در اختیار میگذارد؟

استفاده از باند بولینگر در تحلیل تکنیکال، یکی از روشهای پرطرفدار است. بسیاری از معاملهگران اعتقاد دارند، هرچه قیمت به باند بالایی نزدیکتر باشد، بازار به حالت اشباع خرید نزدیکتر است، و هرچه قیمت به باند پایینی نزدیکتر باشد، بازار به حالت اشباع فروش نزدیکتر است. جان بولینگر ۲۲ اصل را برای استفاده از باند بولینگر در تحلیلهای مالی ارائه داده است.

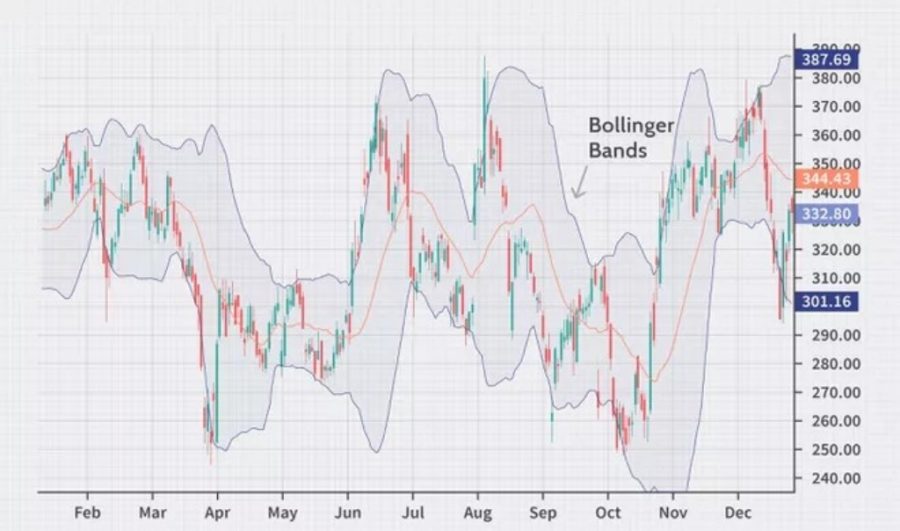

در نمودار زیر، نمودارهای باند بولینگر در یک دوره ۲۰ روزه، به همراه نمودار قیمت یک دارایی نشان داده شده اند. به دلیل این که انحراف معیار، با میزان نوسانات بازار رابطه مستقیم دارد، هرچه نوسانات بازار بیشتر باشد، پهنای باند بولینگر نیز بیشتر میشود. به همین ترتیب، هر چه شدت نوسانات بازار کاهش پیدا کند، پهنای باند بولینگر نیز همراه با آن دچار کاهش میشود.

فشار

فشار، یکی از مفهومهای اصلی در استفاده از باند بولینگر است. زمانی که باندها به یکدیگر نزدیک میشوند، و میانگین متحرک را تحت فشار قرار میدهند، پدیده فشار رخ میدهد. پدیده فشار نشاندهنده نوسانات اندک بازار است. در این هنگام معاملهگران این پدیده را نشانهای از افزایش نوسانات در آینده در نظر میگیرند، که در آن فرصتهای معاملاتی نیز بیشتر است.

در مقابل، هرچه باندها دورتر از یکدیگر حرکت کنند، این احتمال وجود دارد که نوسانات بازار در آینده کاهش پیدا کند و فرصت برای خروج از معامله پدید میآید. با این حال، این شرایط نشاندهنده سیگنالهای معاملاتی نیستند. باند بولینگر از این که چه زمانی این تغییرات رخ خواهند داد، و جهت قیمت در آینده چه خواهد بود، هیچ خبری نمیدهد.

شکستها

تقریبا ۹۰٪ تغییرات قیمتی بین دو باند رخ میدهند. شکسته شدن باند بولینگر، چه از بالا و چه از پایین، یک رخداد مهم است. البته این شکست نشاندهنده یک سیگنال معاملاتی نیست. اشتباهی که اکثر معاملهگران مرتکب میشوند این است که، شکست باند بولینگر توسط قیمت، یک سیگنال معاملاتی است، و میتواند فرصتی برای خرید یا فروش این دارایی ایجاد کند. در حالی که، شکستها هیچ اطلاعاتی از جهت و اندازه تغییر قیمت در آینده به ما نمیدهند.

محدودیتهای باند بولینگر

اندیکاتور باند بولینگر، به تنهایی نمیتواند مورد استفاده قرار گیرد. این اندیکاتور تنها میتواند اطلاعاتی از میزان نوسانات بازار به معاملهگران و تحلیلگران بدهد. جان بولینگر پیشنهاد میدهد، که از این اندیکاتور در کنار دو یا سه اندیکاتور دیگر استفاده شود، که تداخلی با آن ندارند. در این صورت میتوان سیگنالهای معاملاتی قابل اطمینانتری تولید کرد. جان بولینگر اعتقاد دارد که باید از اندیکاتورهایی در کنار یکدیگر استفاده شود، که اطلاعات متفاوتی را مورد بررسی قرار میدهند. چند مورد از پیشنهادهای او عبارت اند از اندیکاتور MACD، اندیکاتور OBV و اندیکاتور RSI.

به دلیل این که، این اندیکاتورها با استفاده از یک میانگین متحرک ساده محاسبه میشوند، ارزش قیمتهای پیشین در آن برابر است با قیمتهای اخیر. این بدین معنی است که دادهها و قیمتهای جدید میتواند تحت تاثیر قیمتهای گذشته قرار گیرد. همچنین، استفاده از میانگین متحرک ۲۰ روزه و دوبرابر انحراف معیار برای محاسبه باند بولینگر، اجباری نیست، و باید بر اساس نیازهای معاملاتی و سبک تحلیل، تغییر داده شود. معاملهگران باید دوره میانگین متحرک مورد استفاده و ضریب انحراف معیار را با توجه به تحلیل خود تغییر دهند.