شناخت بازارهای موازی برای سرمایه گذاری قدرتمند

در کشور ما، مانند همه جای دنیا، امکان سرمایه گذاری در بازار های مختلف وجود دارد.

بازارهای رقیبی که به آنها اصطلاحا بازارهای موازی می گویند و در عین رقابت با هم برای کسب سرمایه بیشتر، بر یکدیگر نیز تاثیر می گذارند.

از جمله بازارهای موازی ایران می توان به بازار بورس، بازار بانک (بازار سپرده بانکی)، بازار طلا، بازار مسکن، بازار ارز و بازار خودرو اشاره کرد.

برای آشنایی با بازارهای موازی، ابتدا با تعریف علمی بازار آشنا می شویم و در ادامه بازدهی بازارهای موازی در کشور را بررسی می کنیم و به تاثیر آنها بر یکدیگر می پردازیم.

آنچه در این مقاله می خوانید...

بازار چیست؟

در علم اقتصاد، بازار ترکیبی از سیستم ها، نهادها، رویه ها زیرساخت ها و روابط اجتماعی است که در آن دو طرف، کالا یا خدماتی را مبادله کرده و پول رد و بدل می کنند.

در واقع می توان گفت که بازار پلتفرمی است که در آن قیمت کالا و خدمات تعیین می شود.

بازارها تجارت کردن را تسهیل و توزیع پول در اجتماع را ممکن و ساده می کنند.

بازارها اغلب خودبخود ایجاد می شوند اما گاهی نیز به وسیله تعاملات انسانی و به منظور مبادله حقوق خدمات و کالاها ایجاد می شوند.

بازارها می توانند از نظرکالای فروخته شده (شامل کالاها و خدمات)، مکان انجام معامله، خریداران هدف، فرایند فروش، مقررات دولتی، مالیات ها، یارانه ها، قانونی بودن معاملات، شدت سفته بازی، نقدینگی، اندازه، تمرکز، قیمت نسبی، نوسانات، گستردگی جغرافیایی، سقف قیمت و حداقل دستمزدها با هم متفاوت باشند.

به عنوان مثال برای درک میزان گستردگی جغرافیایی بازار، یک بازار محلی را به عنوان مکانی برای مبادله اجناس در نظر بگیرید و از طرف دیگر به بازار تجارت نفت به عنوان یک تجارت جهانی نگاه کنید.

فعالین بازار

در علم اقتصاد فعالین بازار تمام خریداران و فروشندگان یک کالا هستند که بر قیمت کالا تاثیرگذار هستند.

فعالین بازار در واقع مهمترین موضوع بررسی های علم اقتصاد هستند و این علم، مدل ها و نظریه های بسیاری در رابطه با این نیروهای اساسی بازار عرضه و تقاضا ایجاد کرده است.

بازارهای موازی چیست؟

هر بازاری ریسک، بازدهی و قدرت نقدشوندگی منحصر به خود را دارد که در گذر زمان و با تاثیر از سایر بازارها و شرایط دچار تغییر می شود.

سرمایه گذاران نیز که به دنبال سود بیشتر هستند، با توجه به میزان ریسک و بازدهی به بازارهای مختلف جذب می شوند و یا بین آنها می چرخند.

این بازارها که رقیب یکدیگر در جذب سرمایه گذار و نقدینگی بیشتر هستند به بازارهای موازی معروفند.

هر کدام از این بازارها بنا به میزان سرمایه مورد نیاز اولیه، نقدشوندگی، بازدهی نسبت به تورم و … با یکدیگر متفاوت بوده و هرکدام محبوبیت خاص خودشان را دارند.

بازارهای موازی ایران

با توجه به نرخ بالای تورم در ایران، افراد بسیاری به منظور حفظ ارزش پول خود و کسب سود بیشتر به سرمایه گذاری در بازارهای مالی روی می آورند.

سرمایه گذاران همواره به دنبال ورود به بازاری هستند که نرخ بازدهی بالاتر از تورم داشته باشد تا بتوانند سرمایه اشان را حفظ کنند یا حتی ارتقا دهند.

لذا بازارهای موازی زیادی در اقتصاد ایران ایجاد شده که پر طرفدارترین آنها عبارتند از:

بازار بورس، بازار سپرده بانکی، بازار طلا، بازار مسکن، بازار خودرو و بازار ارز.

بازار مسکن

برای ورود به بازار مسکن به سرمایه کلان نیاز است، در عین حال که میزان نقدشوندگی بسیار پایین است. علاوه بر نقد شوندگی پایین، بازار مسکن در معرض تاثیرپذیری شدید از رکود اقتصادی یا حتی رکود تورمی نیز قرار دارد.

از دیگر ویژگی های بازار مسکن می توان به عدم شفافیت، ناهمگونی رشد قیمت در شهرها و مناطق مختلف، هزینه های ثانویه مانند تعمیر و نگهداری و همچنین تاثیرپذیری از سیاست های کلان دولتی (مانند پرداخت وام های مسکن و پروژه های ملی مانند مسکن مهر) اشاره کرد.

همچنین کمبود تقاضا از بزرگترین مشکلات بازار مسکن محسوب می شود.

از طرفی اطمینان از ثبات سرمایه، میزان ریسک پایین در نگهداری آن و نیز امکان استفاده یا درامدزایی از مسکن با سکونت یا اجاره دادن آن، از مزایای سرمایه گذاری در این بازار هستند.

بازار طلا

بازار طلا به ویژه در هنگام رکود سایر بازارها، محبوبترین بازار برای سرمایه گذاران است. همچنین در شرایطی که ریسک در بازار بالا می رود سرمایه گذاران محافظه کار به سمت بازار های طلا و ارز و به ویژه بازار طلا روی می آورند.

خرید طلا و سکه طلا به سرمایه کم برای شروع سرمایه گذاری نیاز دارد و در عین حال قدرت نقد شوندگی در این بازار بسیار بالاست.

از معایب آن می توان به مشکلات نگهداری در جای امن، تاثیر پذیری از قیمت اونس جهانی و نرخ ارز و نیز مشکلات تشخیص اصل یا تقلبی بودن کالا اشاره کرد.

گاهی به دلیل نوسانات بالای بازار، فروش طلا در طلافروشی ها متوقف می شود. در این شرایط سرمایه گذاران می توانند این کالا را در بازار بورس نیز خرید و فروش کنند.

بازار بانک (بازار سپرده های بانکی)

آمار می گوید سود سپرده های بانکی همواره از تورم کمتر بوده است و در یک اقتصاد تورمی مانند اقتصاد ایران، این سرمایه گذاری افراد را ثروتمند نخواهد کرد؛ در عوض با یک سرمایه گذاری با امنیت نسبتا بالا و سود قطعی سر و کار داریم.

همانطور که در بالا اشاره شد، بهتر است میزان بازدهی را در کنار میزان ریسک پذیری سرمایه گذار ببینیم و بسنجیم. بنابراین برای سرمایه گذاران ریسک گریز و بسیار محافظه کار، سپرده بانکی گزینه مناسبی است.

سپرده گذاری در بانک آرون

در حالیکه سود پرداختی بانک های داخلی حتی از تورم اسمی هم کمتر است و کوچکترین جذابیتی ندارد، اگر به دنبال سرمایه گذاری امن با سود معقول هستید شما نیز به خانواده بزرگ بانک آرون بپیوندید.

جایی که 822 سرمایه گذار بیش از 60 میلیارد تومان سرمایه خود را به ما سپرده اند و سود روزشمار سالانه 40 درصدی دریافت می کنند.

بازار خودرو

هرچند متفاوت با سایر کشورهای دنیا ولی، در کشور ما خودرو یک کالای سرمایه ای محسوب می شود!

با این وجود مشکلاتی همچون هزینه نگهداری، بیمه و عوارض، فرسودگی، نامعلوم بودن وضعیت تغییر قوانین واردات خودرو، عدم امکان خرید از کارخانه مادر، قدیمی شدن تکنولوژی و مدل ساخت خوردو و … تمایل افراد به سرمایه گذاری در این بازار را بسیار کم کرده است.

بازار ارز

بازار ارزهای خارجی بازاری پر ریسک و پر نوسان است. واردات و صادرات، سیاست های کلان مالی و پولی و حتی روابط خارجی ایران با سایر کشورها بر بازار ارز تاثیر می گذارند.

علاوه بر این، نگهداری و خرید و فروش مقدار زیاد ارزهای خارجی یا همان سفته بازی در بازار ارز می تواند تخلف از قانون منظور شود.

دلیل اصلی رشد نرخ دلار –و در پی آن کاهش نرخ ریال- را می توان در افزایش نقدینگی در جامعه و در سطح کلان کسری بودجه دولت دانست.

بازار ارز یکی از بازارهای موازی تاثیرگذار بر دیگر بازارهاست و نوسانات در این بازار، سایر بازارها را سریعا و به طور مستقیم تحت تاثیر قرار خواهد داد.

بازار بورس

بازار بورس و اوراق بهادار تهران که به بازار سرمایه نیز معروف است بازاری است برای خرید و فروش سهام شرکت هایی که در بورس پذیرفته شده اند.

بازار بورس یکی از محبوبترین بازارها برای سرمایه گذاران در دنیا و همینطور ایران است و این محبوبیت دلایل زیادی دارد که عبارتند از:

- سرمایه اولیه مورد نیاز بسیار کم

برای شروع سرمایه گذاری در بورس تنها به 500 هزار تومان سرمایه اولیه نیاز دارید.

- راحتی انجام معامله

برای انجام معامله در بورس تنها به یک دستگاه متصل به اینترنت نیاز دارید. در هر جای دنیا که باشید و بدون نیاز به حضور فیزیکی، تنها با دسترسی به اینترنت امکان انجام معامله در بازار بورس برای شما فراهم است.

- نقد شوندگی بالا

نقدشوندگی بالا از مهمترین مزایای بازار بورس است. اغلب سهام موجود در بورس را به راحتی و سرعت می توانید بفروشید.

البته این در مورد تمام سهام بازار صدق نمی کند و بعضی از سهم ها نقدشوندگی پایین دارند.

برای اطلاع از میزان نقدشوندگی سهم، قبل از خرید آن به متوسط حجم معاملات روزانه سهم نگاهی بیندازید.

- شفافیت بیشتر بازار سرمایه نسبت به دیگر بازارهای موازی

در مقایسه با سایر بازارهای موازی، شفافیت در بازار سرمایه بالاتر است. همه شرکت های پذیرفته شده موظفند صورت های مالی خود را به صورت دوره ای در سامانه کدال بارگذاری کنند. سرمایه گذاران با بررسی این صورت های مالی از میزان سود و زیان، سرمایه گذاری ها، درآمدها و … شرکت مطلع شده و بنا به این اطلاعات می توانند بهترین تصمیم را اتخاذ کنند.

در بازار بورس امکان دو نوع سرمایه گذاری مستقیم و غیر مستقیم وجود دارد.

- در سرمایه گذاری مستقیم شما در صورت آگاهی به اصول معامله و تحلیل، راسا اقدام به خرید و فروش سهام و سایر اوراق بهادار موجود در بازار می کنید.

- در روش غیر مستقیم، سرمایه گذارها با بررسی وضعیت صندوق های مختلف سرمایه گذاری و همچنین سابقه کاری مدیران صندوق ها، در یکی از این صندوق ها سرمایه گذاری کرده و در واقع وظیفه خطیر خرید و فروش را به مدیران صندوق ها می سپرند و خود نسبت به میزان سرمایه اشان، از سود صندوق بهره مند می شوند.

سرمایه گذاری در صندوق های سرمایه گذاری آرون گروپس

صندوق سرمایه گذاری آرون گروپس که توسط شخص استاد آرون مدیریت می شود تا کنون 12 دوره برگزار شده و از این به بعد نیز به صورت مستمر برگزار خواهد شد.

از مزایای این صندوق می توان به :

- مدیریت حرفه ای دارائی ها

- بیمه سرمایه توسط شرکت بیمه ای (به این معنا که سرمایه شما مشمول ضرر نخواهد شد)

- کاهش ریسک سرمایه گذاری

- و کسب درآمد راحت اشاره کرد.

برای اطلاع از نحوه افتتاح حساب صندوق سرمایه گذاری آرون، روی دکمه های زیر کلیک کنید.

تاثیر بازارهای موازی بورس بر آن

همانطور که می دانیم موازی بودن بازارها به معنای رقابت آنها با هم و نیز تاثیر گذاری آنها بر هم است.

با توجه به بازدهی بسیار کم بازار بورس در دو سال اخیر، در حال حاضر این بازار با کمبود نقدینگی مواجه است.

این کمبود نقدینگی پس از سقوط بازار بورس رخ داد و مالباختگان، سرمایه های خود را بیرون کشیده و به سمت بازارهای امن تر مانند سکه، دلار و سپرده های بانکی بردند.

حتی با توجه به پرداخت سود بیشتر توسط بانک ها در ماه های اخیر، احتمال خروج بیشتر پول از بازار سرمایه وجود دارد که می تواند به ضربه بیشتر به بازار بورس و در نتیجه بخش صنعتی و خدماتی کشور منجر شود.

از طرفی عده ای معتقدند که بورس در این دو سال اخیر نه تنها از بازارهای موازی جا مانده بلکه حتی پسرفت هم داشته و گپ قیمتی ایجاد شده است. این عده معتقدند که نقدینگی به زودی این گپ را شناسایی کرده و آن را پر خواهد کرد.

بازدهی بازارهای موازی

بازدهی به مجموع مزایایی گفته می شود که در طول یک دوره سرمایه گذاری به سرمایه گذار تعلق می گیرد.

علاوه بر شرایط هر بازار، میزان سرمایه و تجربه و مهارت در انجام معامله، میزان بازدهی به سطح ریسک پذیری افراد نیز مرتبط است. در واقع کسب بازدهی های بالاتر به واسطه ریسک پذیری بالاتر رخ می دهد.

لذا مقایسه بازدهی دارائی ها بایستی با توجه به میزان ریسک آنها انجام شود. به عنوان مثال مقایسه کردن بازدهی سپرده بانکی با بازار بورس مقایسه درستی نیست چرا که میزان ریسک این دو بازار نیز با یکدیگر فرق دارد.

در نمودار زیر میزان بازدهی بازارهای موازی را در هشت ماه نخست سال 1401 مشاهده می کنید.

نرخ تورم در این مدت برابر با 37.6 درصد بوده است.

همانطور که می بینید صندوق سرمایه گذاری آرون، ضمن بیمه کردن سرمایه تان توسط شرکت ثالث بیمه ای، شما را به سود امن روزشمار سالانه 40 درصدی خواهد رساند.

بازدهی بورس نسبت به بازارهای موازی

درست است که شاخص کل بورس در طول سالیان اخیر بازدهی مطلوبی نداشته اما، آمار نشان می دهد که بازار بورس در دراز مدت توانسته بازدهی بیشتری نسبت به بازارهای موازی برای سرمایه گذاران ایجاد کند.

برای اطلاع از بازدهی بازار بورس باید به تغییرات شاخص کل نگاه کنید.

در زیر نمودار بازارهای موازی را می بینید که میزان بازدهی بازارهای موازی در 5 سال اخیر را نشان می دهد. (اعداد به درصد)

همانطور که ملاحظه می کنید بازدهی شاخص بورس –علیرغم سقوط و رکود دو سال اخیر- بالاترین مقدار را به خود اختصاص داده است.

دقت کنید که سرمایه گذاری در بازار بورس نه سفته بازی و فعالیت سوداگرانه (مانند خرید ارز و طلا)، بلکه یک سرمایه گذاری برای مشارکت در امر تولید و حمایت از اقتصاد کشور است که از قضا و علیرغم فراز و نشیب های مقطعی، در درازمدت بیشترین بازدهی را نیز بین بازارهای موازی داشته است.

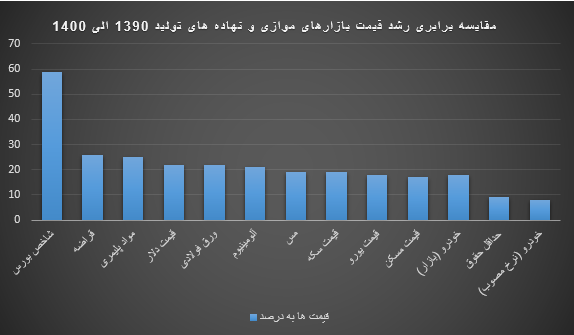

مقایسه برابری رشد قیمت بازارهای موازی و نهاده های تولید

در نمودار زیر می توانید میزان رشد قیمت بازارهای موازی و نهاده های تولید در مقایسه با قدرت خرید مصرف کننده طی دوره زمانی 1390 الی 1400 را مشاهده کنید.

همانطور که ملاحظه می کنید در تمامی بازارهای موازی شاهد رشد قیمتی بیشتر از حداقل دستمزد هستیم که منجر به رکود تورمی و کاهش قدرت خرید مصرف کننده در طی سالیان اخیر شده است.

نرخ ارز بازارهای موازی

بررسی ها نشان می دهد که نرخ ارز بر بازارهای موازی تاثیر مستقیم دارد.

در جامعه ایرانی، بالا رفتن نرخ ارز به معنای تورم آتی تفسیر می شود و در پی آن، افراد به دنبال تبدیل نقدینگی خود به کالاهای بادوام مانند مسکن و طلا هستند تا سرمایه خود را از گزند تورم دور نگه دارند.

لذا در ادامه به بررسی تغییرات بازار ارز بر سایر بازارهای موازی می پردازیم.

بازار مسکن و تحولات نرخ ارز

در سالهای قبل، بازار مسکن دیرتر از سایر بازارهای موازی به نرخ ارز واکنش نشان می داد اما، در سالهای اخیر مدت زمان این تاثیرپذیری بسیار کم شده و نوسانات بازار ارز تقریبا بلافاصله بر بازار مسکن نیز تاثیر می گذارد.

بررسی ها نشان می دهد که بازار مسکن تحت تاثیر بازارهای موازی است: چه در دراز مدت که رشد بازار مسکن تقریبا با تورم نقطه به نقطه برابری می کند (رشد 46 درصدی بازار مسکن در مقابل تورم نقطه به نقطه 48.5 درصدی در دیماه 1401) و چه در بازه کوتاه مدت که فعالان بازار مسکن هر روزه شاهد افزایش قیمت نهاده های ساختمانی به علت افزایش نرخ ارز هستند.

این تاثیرپذیری به حدی است که کارشناسان معتقدند یکی از راه های ایجاد ثبات در بازار مسکن، آرام شدن بازار ارز است.

بازار بورس و تحولات نرخ ارز

از آنجا که بسیاری از شرکت های بورسی محصولات صادرات محور دارند و تولیدات خود را به دلار می فروشند یا شرکت هایی هستند که دارایی های دلاری دارند (مانند ماشین آلات صنعتی و … ) لذا، تغییر نرخ ارز و نوسان در بازار ارز می تواند بر این شرکت ها و میزان سودآوری آنها، و در نتیجه بازار سرمایه تاثیر مستقیم داشته باشد.

بازار طلا و تحولات نرخ ارز

اولین بازار تاثیرپذیر از نرخ ارز، بازار طلاست. به نحوی که بازار طلا به صورت لحظه ای خود را با نرخ ارز آپدیت می کند.

البته نرخ طلا علاوه بر دلار، متاثر از قیمت اونس جهانی نیز هست.

به دلیل پایاپای بودن با دلار، طلا یکی از محبوبترین بازارهای موازی در ایران است.

نتیجه گیری

سرمایه گذاران همواره به دنبال کسب بازدهی بیشتر از سرمایه گذاری خود هستند و به این منظور به بازارهای مختلفی دسترسی دارند.

این بازارها که در رقابت بر سر جذب سرمایه گذاران و نقدینگی بیشتر هستند به بازارهای موازی معروفند.

از مهمترین بازارهای موازی در ایران می توان به بازار بورس، بازار سکه و طلا، بازار ارزهای خارجی، بازار مسکن و بازار خودرو اشاره کرد.

تجربه نشان داده است که تاثیر تورم بر بازارهای مالی ایران ترتیب خاصی دارد و این ترتیب همواره رعایت شده است:

تورم ابتدا بر بازار ارز تاثیر گذاشته و پس از آن بازار طلا را دچار نوسان می کند. سپس بازارهای خودرو و مسکن نیز تحت تاثیر تورم قرار می گیرند و این نوسانات فرصتی است برای کسب سود توسط سرمایه گذاران.