بسیاری از تریدرهای تازهکار در آغاز مشکلاتی در خصوص درک طرز کار معاملات فارکس دارند و دائماً از خود میپرسند که طرز کار فارکس چگونه است؟ با این که این سؤال بسیار خوبی است، اما غالباً برای یافتن پاسخ آن به بیراهه میروند. در این مطلب تلاش میکنیم به توضیح مفاهیم بنیادی فارکس پرداخته و به این سؤال نیز پاسخ دهیم.

آیا معامله فارکس ارزشش را دارد؟ اگر این سؤال را از برخی افراد بپرسید، ممکن است با پاسخ منفی آنها مواجه شوید، اما باید توجه داشته باشید که در اغلب موارد این پاسخ منفی ناشی از انگیزههای نادرست، اهداف غیر واقعبینانه، عدم آمادگی، فقدان تلاش و دانش ناکافی بوده است که منجر به شکست افراد در این بازار پرتلاطم میشود. بنابراین پیش از آن که دست به کاری بزنید، باید اقدام به مطالعه کرده و با مفاهیم بنیادی این بازار و همچنین طرز کار فارکس آشنا شوید. ما توضیحات را از نخستین گامها آغاز میکنیم.

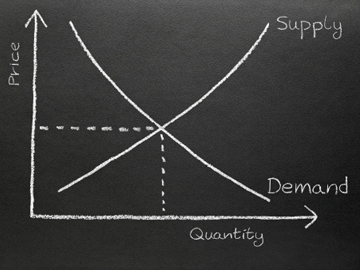

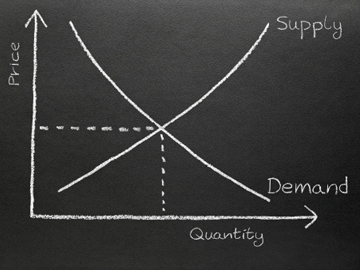

در اقتصاد، عرضه و تقاضا مدلی است که شکلگیری قیمت را در یک بازارگاه رقابتی توضیح میدهد. قیمت کالاها در نقطهای تعیین میشود که کمیت مورد تقاضای یک مصرفکننده با کمیت عرضه شده از سوی تولیدکننده به تعادل برسد.

فرض کنید، به بازار رفتهاید و قصد خرید میوه و ترهبار دارید. میخواهید سیب بخرید و برحسب تصادف تنها یک فروشنده وجود دارد مکه تعداد سیبهای مورد نیاز شما را عرضه میکند. شما مذاکره میکنید، روی قیمت به توافق میرسید و مبادله را انجام میدهید. بدین ترتیب مقدار مشخصی پول در ازای تعداد معینی سیب معاوضه میشود. هر دو فرد معاملهای انجام دادهاند و دقیقاً آن چه را میخواستند دریافت کردهاند.

روز بعد، دوباره به بازار میروید تا همان تعداد سیب را بخرید، و این بار میبینید که دو فروشنده وجود دارند که هر دو تعداد سیبهای مورد نیاز شما را ارائه میکنند. این بدان معنی است که میزان عرضه سیب بیش از حجم تقاضای آن است. رقابت بین فروشندگان برای فروش سیب، موجب میشود که قیمتان کاهش یابد، چون هر دو درک میکنند که شما دوست دارید در صورت یکسان بودن شرایط دیگر، سیب ارزانتر را بخرید. به این ترتیب قیمت جدیدی تعیین میشود و شما بررسی میکنید تا ببینید کدام فروشنده برایتان مناسبتر است.

به طور عکس اگر در این روز با دوستی مواجه شوید که به سیب علاقهمند است، اما تنها یک فروشنده سیب وجود داشته بباشید، میزان تقاضا برای سیب از عرضه آن بیشتر میشود. فروشنده این موضوع را تشخیص داده و قیمت سیبهایش را افزایش میدهد، چون میداند که هم شما و هم دوستتان سیبهایش را خواهید خرید. این الفبای اقتصاد است و برای شما به عنوان یک تریدر تازهکار حیاتی است که این منطق ساده را درک کنید تا بتوانید با طرز کار بازار فارکس آشنا شوید.

از اینجا به بعد موضوعات ممکن است پیچیده شوند. بهکارگیری سناریوی بازار سیب روی بازار ارزهای بیگانه کمی دشوار است. هر زمان که ارز خاصی خریده میشود، مازاد تقاضایی در بازار ایجاد میشود که از طریق تغییر قیمت متعادل میشود و قیمت را بالاتر میراند. به طور مشابه هر بار که ارز خاصی فروخته میشود، یک مازاد عرضه ایجاد میشود که دوباره قیمت را به سمت پایین هل میدهد تا تعادل در نقطه جدیدی برقرار شود.

مقدار تأثیر مستقیماً در تناسب با حجم معامله بر معامله است. بازیگران بزرگ مانند بانکهای ملی، میتوانند با عرضههای بزرگ، موجب عدم تعادل بزرگی در بازار شوند. بازیگران کوچک مانند تریدرهای خرد تأثیر بسیار جزئی میتوانند روی بازار داشته باشند، اما همچنان تلاش میکنند تا از طریق معاملاتشان بتوانند چنین تأثیری بگذارند.

عرضه و تقاضای ارزها به طور مداوم در حال تغییر است و به این ترتیب تیکهای نمودارهای فارکس را تشکیل میدهد. فلسفه متعادلسازی قیمت، کلید درک طرز کار فارکس است، چون همه رویدادهای اقتصادی دنیا تا جایی که روی عرضه و تقاضای یک دارایی تأثیر بگذارد، روی بازار تأثیر خواهند گذاشت. همچنین لازم به ذکر است که باید به میزان تأثیرگذاری این رویدادها نیز توجه داشت. با در نظر گرفتن مثال بازار سیب، اگر یک فروشنده سیب در این فصل ورشکسته شود، هم شما و هم دوستتان میتوانید حتی پیش از آن که به بازار سر بزنید، میتوانید انتظار داشته باشید که قیمت سیب افزایش خواهد یافت.

نقشه صنعت فارکس

زمانی که میخواهید طرز کار فارکس را تصور کنید، بهتر است یک اقیانوس را در نظر بگیرید که مداوما در حال تغییر است. ماهیهای بسیار زیادی از کوچک تا بزرگ در این اقیانوس وجود دارند و همه چیز به قدرت خریدار وابسته است. بازیگران چند میلیارد دلاری مانند بانکهای ملی، شرکتهای چندملیتی و صندوقهای پوشش ریسک (hedge funds) در این بازار حضور دارند. شرکتهای متوسط مانند سرمایهگذاران خصوصی و شرکتهایی که به تأمین مالی و بانکهای خصوصی نیاز دارند نیز در این بازار حضور دارند. در نهایت بازیگران خرد مانند بروکرهای مالی، بانکهای کوچکتر و سرمایهگذاران خرد قرار میگیرند.

اغلب مشارکتکنندگان در این بازار که اشاره کردیم، دسترسی مستقیمی به سیستم بین بانکی فارکس دارند. این بازار بین بانکی جایی است که همه تبادلهای ارزی رخ میدهد. این بازیگران این دسترسی را تنها به خاطر حجم خاصی از سرمایه که در اختیار دارند، به دست آوردهاند. یعنی آنها میتوانند بدون نیاز به یک واسطه با یکدیگر به مبادله بپردازند.

بازیگران کوچکتر تلاش میکنند آن قدر در این بازار دوام بیاورند تا به یک بروکر فارکس خرد تبدیل شوند. قدرت خرید یک تریدر غیر حرفهای معمولاً در قیاس با تریدرهای بزرگ بسیار کمتر است. بنابراین به یک بانک یا بروکر مالی نیاز دارد تا ک حساب معاملات مالی لوریجدار در اختیار وی قرار دهد و از طریق سرورهای معاملاتی او به بازار دسترسی یابد. درک طرز کار فارکس به همراه درک موقعیت فرد و مقیاس چیزها موجب میشود تا موارد احتیاطی لازم را در زمان انجام معاملات رعایت کند.

فارکس یک بازار برای ارزها است و چنان که احتمالاً تاکنون متوجه شدهاید، ارزها برخلاف اغلب دیگر داراییهای قابل معامله، ابزارهای اقتصادی هستند که نقش نشانگرهای اقتصادی را ایفا میکنند. به بیان سادهتر، اگر کشورها را شرکت تصور کنیم، ارزها سهام این شرکتها هستند. سیاستگذاران بانکهای مرکزی بزرگترین افرادی هستند که عرضه پول را دستکاری میکنند و از این رو سیاستهای پولی بانکهای مرکزی بزرگترین عامل تأثیرگذار روی نوسانهای قیمت ارز و همچنین طرز کار فارکس است.

بدیهیترین و سادهترین مثال در این زمینه نرخهای بهره است که از سوی بانکهای مرکزی هر کشور دنیا تعیین میشود. از آنجا که دلار ایالات متحده، یورو، پوند بریتانیا و ین ژاپن پرمعاملهترین ارزهای دنیا هستند، بانک فدرال رزرو آمریکا، بانک مرکزی اروپا، بانک انگلیستان، و بانک ژاپن به ترتیب بزرگترین بازیگران و عوامل تأثیرگذار روی فارکس محسوب میشوند. درک شیوه اثرگذاری این بانکها بر اقتصاد به درک طرز کار فارکس کمک میکند.

زمانی که نرخهای بهره افزایش مییابد، قرض گرفتن ارز از بانک برای فعالان بازار دشوارتر میشود. این امر به نوبه خود موجب کاهش عرضه ارز میشود و قیمت خرید ارز بالا میرود. شاید از خود بپرسید این موضوع خوبی است و تقویت ارزش پول ملی هیچ مشکلی ندارد.

اما در واقعیت چنین نیست. در کوتاه-مدت این بدان معنی است که آن اقتصاد پول کمتری برای توسعه اقتصادی در اختیار دارد، درامدهای خانوار کاهش مییابد و در نهایت، نرخ رشد اقتصادی کند میشود. با این حال، این امر موجب کاهش تورم نیز میشود و سرعت افزایش بدهی ناگزیر را نیز کاهش میدهد که در بلند-مدت امر خوبی محسوب میشود.

به طور جایگزین زمانی که نرخ بهره کاهش مییابد، همه فعالان بازار پول بیشتری قرض میگیرند. این امر به طور آنی یک مازاد عرضه پول ایجاد میکند که موجب کاهش قیمت ارز میشود. در کوتاه-مدت، این امر به بسط اقتصاد منجر میشود که مصارف خانوار را افزایش میدهد و موجب رشد اقتصادی میشود.

اگر فکر میکنید این وضعیت خوبی است، اشتباه میکنید. اگر پول استقراض شود، به این معنی است که میزان بدهیها افزایش یافته است. در بلند مدت انباشت اعتبارات بانکی که ایجاد شده است، میتواند یک طوفان به شکل بحران مالی ایجاد کند. این وضعیت به نام «چرخه اقتصاد کلان» (macro economic cycle) شناخته میشود و در همه انواع اقتصادهای از نوع سرمایهداری رواج دارد. بانکهای ملی به طور مداوم در تلاش هستند تا مقیاسها را با افزایش و کاهش نرخ بهره به تعادل برسانند.

این وضعیت به نام «چرخه اقتصاد خرد» (micro economic cycle) شناخته میشود. این چرخههای اقتصادی شبیه به چرخههای تغییر اقلیمی هستند چون به کندی رخ میدهند، غیر قابل توقف هستند و برای فعالان بازار که آنها را نبینند، بسیار خطرناک محسوب میشوند.

برای این که بدانید طرز کار فارکس چگونه است باید متوجه باشید که تحلیل صحیح نه تنها کلید اصلی موفقیت در معاملات است، بلکه تقریباً تنها چیزی است که باعث می شود فارکس درست کار کند. دو مکتب مهم در زمینه تحلیل بازار وجود دارد که به ترتیب تحلیل بنیادی و تحلیل تکنیکال هستند.

تحلیل بنیادی شکل تکاملیافتهای از حسابرسی مالی است که در مقایس کشور و یا گاهی دنیا انحام مییابد. این قدیمیترین شکل پیشبینی قیمت است که به بررسی عناصر محتلف یک اقتصاد از جمله مرحله کنونی آن در چرخه اققتصاد کلات، رویدادهای مرتبط، پیشبینیهای آینده و وزن عوامل تأثیرگذار بر بازار میپردازد.

تحلیل بنیادی به بررسی GDP و نرم بیکاری، نرخ بهره و مقدار صادرات، جنگ، انتخابات، فجایع طبیعی و پیشرفتهای اقتصادی یک کشور میپردازد. این تأثیر برحسب نفوذی که روی عرضه و تقاضای ارز کشور دارد، وزندهی میشود. تحلیل فاندامنتال نیازمند داشتن درکی از اقتصاد بین الملل است و با عواملی سروکار دارد که بازار هنوز در نظر نگرفته است. این مکتب تحلیلی برای سرمایهگذاری و معاملات بلند-مدت مرتبط است.

عیب این نوع از تحلیل عنصر عدم قطعیت است که ورودیهای زیادی ایجاد میکنند. مزیت تحلیل بنیادی این است که وقتی به درستی انجام یابد، حرکتهای بنیادی قیمت را پیشبینی میکند که میتواند در بازههای طولانیمدت بازدهی خوبی داشته باشد.

تحلیل تکنیکال شکل جوانتری از تحلیل بازار است که تنها با دو متغیر زمان و قیمت سر و کار دارد. هر دو این متغیرها کاملاً قابل کمیسازی هستند و از سوی بازار لحاظ شدهاند. در واقع قیمت و زمان هر دو واقعیتهای انکارناپذیری هستند. به همین دلیل است که در بسیاری از موارد، مطالعه نمودارها در قیاس با بررسی عوامل بنیادی اقتصادی، نتایج بهترین برای معاملات فارکس در بردارد.

چه به رسم خطوط مقاومت و حمایت بپردازید، چه سطوح کلیدی را شناسایی کنید و یا اندیکاتورهای تکنیکال را روی نمودار استفاده کرده و یا شکلگیری کندل استیکها را مقایسه کنید، به بررسی معاملات فارکس بدون مطالعه دلایل تغییر عرضه و تقاضا پرداختهاید. تحلیل تکنیکال میتواند برای هر دو نوع معاملات کوتاه و بلندمدت انجام گیرد. این تنها ابزاری است که در اختیار معاملهگران سریع مانند اسکالپرها قرار دارد. این نوع از معاملهگرها از نوسانهای روزانه سود به دست میآورند.

نقطه قوت رویکرد تکنیکال در تحلیل اطلاعات قابل کمیسازی به طور دقیق است، زیرا این عوامل از سوی بازار لحاظ شدهاند. عیب آن این است که این عوامل قبلاً تأثیر خود را روی بازار گذاشتهاند. برای اعتماد به نتایج تحلیل تکنیکال باید این باور را داشته باشد که شکلگیری قیمت در گذشته تأثیری روی شکلگیری قیمت در آینده خواهد داشت که از نظر بسیاری از طرفداران تحلیل بنیادی مضحک است.

به بیان سادهتر، تحلیل بنیادی به فرایند پژوهشهای اقتصادی گفته میشود که به پیشبینی آینده میپردازد، در حالی که تحلیل تکنیکال بررسی دیداری قیمت-زمان به همراه بهرهگیری از ابزارهای آماری است.

عدم آمادگی یکی از رایجترین دلایل شکست تریدرها است، چرا که نمیتوانند درک کنند که طرز کار فارکس چگونه است. کتابهای بیشماری در مورد روانشناسی معاملهگران و شیوه اجتناب از افتادن به دامهای ذهنی رایج نوشته شدهاند. اما در این مورد نیز مشکل این رویکرد آن است که وقتی همه چیز تازه است، فرد به سادگی سردرگم میشود.

طرز کار فارکس چگونه است

با توجه به صحبتهایی که شد، جهت کسب آمادگی برای فارکس، هیچ چیزی بهتر از کار کردن با یک حساب دمو نیست. این یک روش بدون ریسک برای تجربه شرایط معاملات واقعی است تا حس بازار را بهتر درک کنید. همواره توصیه میشود که ابتدا کاملاً عملکرد خود را به طور کامل در شرایط حساب دمو بررسی کنید و پس از کسب آمادگی مناسب به سمت بازار واقعی حرکت کنید. در بخش دوم مقاله طرز کار فارکس چگونه است به بررسی اپلیکیشنهای معاملاتی، سیگنالهای معاملات فارکس و رباتهای معاملات خواهیم پرداخت.

طرز کار فارکس چگونه است – بخش دوم