چطور بهترین نقاط ورود به معامله را پیدا کنیم؟

در بازار فارکس، یافتن نقاط ورود به معامله به عنوان یکی از عوامل اصلی در موفقیت معاملاتی بسیار حائز اهمیت است. در حالت کلی برای یافتن نقاط ورود به معامله باید از یکی از سبک های تحلیلی فاندامنتال یا تکنیکال استفاده کرد؛ در این مقاله، بهترین روشهایی که در تشخیص نقاط ورود به معامله در بازار فارکس مورد استفاده قرار میگیرند، بررسی میشوند.

آنچه در این مقاله میخوانیم …

_ تحلیل بنیادی (Fundamental analysis)

_ تحلیل تکنینکال (technical analysis)

_ استراتژی پرایس اکشن (Price action)

_استراتژی پول هوشمند (Smart Money)

_ استراتژی امواج الیوت (Elliott waves)

_ استراتژی الگو تریدینگ (Trading pattern)

تحلیل بنیادی (Fundamental analysis) :

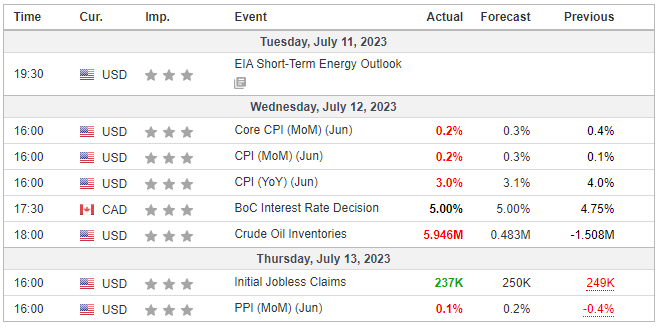

در تحلیل بنیادی شما رویدادها، اخبار و عوامل اقتصادی که ممکن است بر بازار فارکس تأثیر بگذارند را بررسی میکنید. در نتیجه، میتوانید نقاط ورودی باکیفیت بالا را با توجه به اعلانات اقتصادی، رویدادهای سیاسی یا تغییرات در بنگاههای اقتصادی مرتبط، شناسایی کنید.در میان اخبار و رویداد های اقتصادی سیاسی مهمترین اخبار متعلق به دلار ایالات متحده آمریکا با نماد USD میباشد از آنجایی که دلار آمریکا در تمام جفت ارز های اصلی بازار حضور دارد (مانند : EURUSD , XAUUSD , GBPUSD ) میتوان تاثیر اخبار متعلق به دلار آمریکا را در تمام بازار مشاهده کرد؛این اخبار را میتوانید از سایت ها و مراجع مختلفی مانند سایت investing.com یا سایت forexfactory.com دریافت کنید.

به طور مثال فرض کنید که امروز ساعت 16 به وقت تهران قرار است اخبار مربوط به داده های تورمی ایالات متحده منتشر گردد در چنین شرایطی چنانچه داده های تورمی کمتر از حد انتظار منتشر شود یا بهتر است بگوییم چنانچه فدرال رزور موفق به کنترل تورم گردد ، به این علت که دیگر قرار نیست نرخ بهره افزایش پبدا کند ما میتوانیم شاهد ریزش در شاخص دلار آمریکا و در پی آن شاهد افزایش قیمت در دیگر ارز ها باشیم؛دقیقا برعکس این موضوع هم صادق است.در این هنگام معامله گران میتوانند با توجه به پیشبینی های کارشناسان و تحلیلگران بازار در نزدیکی یک محدوده ی حمایتی (مثلا در XAUUSD ) پس از انتشار اخبار اقدام به ثبت سفارش خرید نمایند و استاپ لاس خود را اندکی پایین تر از سطح حمایتی قرار دهند.

البته این سبک تحلیل نیاز به مطالعه ، تحصیلات و تجربه بسیار بالایی دارد از طرفی این سبک تحلیلی معمولا برای معاملات با چشم انداز های بلند مدت و عمدتا توسط بنگاه های مالی بزرگ استفاده میشود و از آنجا که این مقاله برای تریدر های معمولی در بازار فارکس تهیه شده است بیش از این به این سبک تحلیلی نمیپردازیم.

تحلیل تکنیکال (technical analysis) :

تحلیل تکنیکال بر اساس نمودارها و الگوهای قیمتی بر اساس دادههای تاریخی قیمت و حجم انجام میشود. برخی از مهمترین ابزارهای تحلیل تکنیکال عبارتند از:

_ نمودارهای قیمت: شامل نمودارهای خطی، نمودارهای شمعی و نمودارهای نقاط و شیب است. این نمودارها اطلاعاتی در مورد روند و تغییرات قیمت ارائه میدهند.

_ الگوهای شمعی: الگوهای شمعی مانند معکوس، ادامه و ترکیبی میتوانند به شناسایی نقاط ورودی مفید در بازار فارکس کمک کنند.

_ شاخصهای فنی: شاخصهایی مانند اندیکاتور های MACD ، RSI ، EMA (میانگین متحرک) که به تحلیل وضعیت بازار و تأیید نقاط ورودی کمک میکنند.

_ خطوط روند: خطوط روند و خطوط حمایت و مقاومت به تشخیص نقاط ورودی و خروجی کمک میکنند.

فرض کنید شما به دنبال نقاط ورودی در یک روند صعودی هستید. با استفاده از تحلیل تکنیکال، شما نمودار روند قیمت را بررسی میکنید و متوجه میشوید که بازار در حال حرکت در یک روند صعودی است. سپس با استفاده از الگوهای کندلی، شما الگوی “دو کف” را در نمودار تشخیص میدهید. این الگو، به شما اطلاع میدهد که قمیت به یک کف قیمتی رسیده و بازار ممکن است به سمت بالا حرکت کند. با تأیید این الگو با استفاده از شاخصهای فنی مانند RSI که نشاندهنده فروش بیش از حد است، شما مطمئن میشوید که نقطه ورود مناسبی برای یک معامله خرید در بازار فارکس دارید.

در تحلیل تکنیکال سبک های تحلیلی متفاوتی توسط اساتید مختلف طراحی شده است که هر کدام از دیدگاه خود به بازار نگاه میکنند و دارای نقاط قوت و ضعف خاص خود میباشند در ادامه به معرفی و بررسی تعدادی از این سبک های معاملاتی خواهیم پرداخت:

استراتژی پرایس اکشن (Price action) :

استراتژی پرایس اکشن یکی از روشهای محبوب و قدرتمند برای تشخیص نقاط ورود به معامله در بازار فارکس است. در این روش، بر اساس شناسایی الگوهای قیمتی و سطوح حمایت و مقاومت، نقاط ورود به معامله تعیین میشوند.

مثال: فرض کنید قیمت در نمودار روزانه برای زوج ارز EUR/USD در یک محدوده ی قیمتی رنج قرار دارد (مثلاً یک کانال صعودی با شیب کم) این به این معنی است که بازار در حالت کندی و عدم تمایل به حرکت قوی است.

در ادامه، شما یک الگوی کندلی مانند “پوشای صعودی” را مشاهده میکنید. الگوی پوشای صعودی یک الگوی دو کندلی است که در آن کندل سبز رنگ دارای بدنه بزرگ بوده و تمام بدنه کندل نزولی پیش از خود را پوشش میدهد،که نشانگر افزایش تقاضا در آن سطح قیمتی میباشد. شما میتوانید این الگو را به عنوان نقطه ورود به یک معامله شناسایی کنید.

اگر الگوی پوشای صعودی در نزدیکی یک سطح حمایتی قرار گرفته باشد، این میتواند نشانگری برای تقویت نقطه ورود به معامله باشد. در این صورت، شما میتوانید با قرار دادن سفارش خرید ، به تداوم حرکت صعودی قیمتها تا حدودی اطمینان داشته باشید.

استراتژی پول هوشمند (Smart Money) :

استراتژی اسمارت مانی نیز یک روش موثر برای تشخیص نقاط ورود به معامله در بازار فارکس است که بر روی عملکرد و حرکت های بزرگ سرمایه گذاران حرفه ای و نهادهای مالی تمرکز دارد. در واقع معاملگران این سبک معتقدند که بزرگترین حجم معاملات و تصمیمات مهم در بازار توسط این نهادها انجام میشود.

در استراتژی اسمارت مانی ، شما سعی میکنید الگوها و نشانههایی را که نشان دهنده فعالیت پول هوشمند است شناسایی کنید. این میتواند شامل الگوهای قیمتی و حجمی، سطوح قیمتی مهم، ترازهای سود و ضرر مهم، اندیکاتورها و سیگنالهای خرید و فروش و سایر نشانههایی باشد که نشاندهنده ورود و خروج پول هوشمند است.

مثال: فرض کنید شما نمودار روزانه زوج ارز GBP/USD را بررسی میکنید. شما متوجه میشوید که در یک بازه زمانی معین، قیمتها در حال حرکت در یک محدوده رنج (محدوده بین دو سطح قیمتی) هستند. این میتواند نشان دهنده تجمع و تعادل قدرت خریداران و فروشندگان باشد.

سپس، شما یک الگوی کندلی به نام “دوجی پادراز” را مشاهده میکنید. این الگو بیانگر ناپایداری در حرکت قیمت است و معمولاً با کندلی با بدنه کوچک و سایههای طولانی بالا و پایین همراه است. این میتواند نشانگری بر وجود فشار و تلاش برای جابهجایی قیمت توسط پول هوشمند باشد.

در ادامه، شما متوجه میشوید که در نزدیکی سطح حمایتی قیمت، حجم معاملات نیز به طور قابل توجهی افزایش مییابد. این میتواند نشانگر جابهجایی بزرگ پول هوشمند و ورود آنها به بازار باشد.

با توجه به این نشانهها، شما میتوانید نقطه ورود مناسبی برای یک معامله خرید در نزدیکی سطح حمایتی تشخیص دهید. در این صورت، شما به عنوان یک پیرو پول هوشمند، وارد معامله میشوید با توجه به این فرضیه که آنها بازار را رهبری میکنند.

استراتژی امواج الیوت (Elliott waves) :

تحلیل امواج الیوت یک روش پیچیده و محبوب در تشخیص نقاط ورود به معامله در بازار فارکس است. بر اساس الگوهای امواج روندی و اصلاحی، میتوان نقاط ورود به معامله را تشخیص داد. با تعیین سطوح ترکیبی فیبوناچی و استفاده از اندیکاتورهای فنی، میتوان دقت تحلیل را افزایش داد،این الگوها بر اساس قوانین و روابط مشخصی شکل میگیرند و معمولاً در نمودار قیمتی مشاهده میشوند.در زیر توضیحاتی درباره پیدا کردن نقاط ورود به معامله بر اساس الگوهای امواج الیوت را ارائه میدهیم:

- شناسایی موج اصلی: ابتدا باید موج اصلی را در روند کلی قیمت شناسایی کنید. معمولاً موج اصلی شامل پنج موج روندی است که با شمارهگذاری 1-2-3-4-5 مشخص میشوند. این موجها بیانگر حرکت قیمت به سمت بالا یا پایین هستند و میتوانند به عنوان نقاط ورود به معامله مورد استفاده قرار بگیرند.

- شناسایی موج اصلاحی: پس از پیدا کردن موج اصلی، موجهای اصلاحی را شناسایی کنید. این موجها شامل سه موج تصحیحی A-B-C هستند. موج A معمولاً به عنوان اندازهگیری اصلاح موج قبلی استفاده میشود، موج B به عنوان اصلاح قسمتی از موج A در نظر گرفته میشود و موج C به عنوان اصلاح کامل موج A-B در نظر گرفته میشود. نقاط شروع و پایان موجهای اصلاحی میتوانند به عنوان نقاط ورود به معامله استفاده شوند.

- استفاده از سطوح ترکیبی فیبوناچی: در تحلیل امواج الیوت، استفاده از سطوح ترکیبی فیبوناچی نیز میتواند بسیار مفید باشد. با استفاده از این سطوح ، میتوانید نقاط ورود به معامله را براساس نسبتهای فیبوناچی تعیین کنید. به طور معمول، نقاط ورود به معامله در نزدیکی سطوح 38.2٪، 50٪ و 61.8٪ فیبوناچی قرار میگیرند.

- استفاده از اندیکاتورهای فنی: در تحلیل امواج الیوت، استفاده از اندیکاتورهای فنی نیز بسیار مفید است. میتوانید از اندیکاتورهایی مانند شاخص قدرت نسبی (RSI)، شاخص میانگین متحرک (MA) یا شاخص MACD استفاده کنید تا تأییدیه های فنی برای نقاط ورود به معامله در امواج الیوت بدست آورید.

مثال: بیایید یک مثال ساده را در نظر بگیریم. فرض کنید که در یک روند صعودی، موج اصلی به شماره 1، 2، 3، 4 و 5 تشکیل شده است. سپس یک موج اصلاحی با الگوی A-B-C درست میکند. موج A تا نقطه X (یک سطح فیبوناچی 50٪) نزول میکند، سپس موج B تا نقطه Y بالا میرود و موج C از نقطه Y به سمت پایین حرکت میکند تا نقطه Z (یک سطح فیبوناچی 38.2٪). در این حالت، نقطه ورود به معامله درحالت نزولی از نقطهY و در حالت صعودی از نقطه Z میباشد.

استراتژی الگو تریدینگ (Trading pattern) :

پترن تریدینگ یا الگوهای قیمتی، یکی از ابزارهای مهم در تحلیل تکنیکال بازار فارکس است. این الگوها معمولاً توسط تریدرها و سرمایهگذاران برای شناسایی نقاط ورود به معامله و تشخیص تغییرات قیمتی در بازار استفاده میشوند.

الگوهای قیمتی را میتوان از نمودارهای مختلفی نظیر نمودارهای کندلی ، نمودارهای ستون (Bar Chart) و نمودارهای خطی استخراج کرد. این الگوها بر اساس ترکیب اشکال و حرکتهای قیمتی در بازار شناسایی میشوند و میتوانند به صورت معکوس (مثلا سر و شانه)، ادامهی روند (مثلا پنج موج الیوت) باشند. برخی از معروفترین الگوهای قیمتی در تحلیل تکنیکال عبارتند از:

1 . الگوی سر و شانه (Head and Shoulders) : الگو سر و شانه در نمودار قیمتی با تشکیل سه قله متوالی شناخته میشود. دو قله کوچک در هر دو طرف یک قله بزرگ وجود دارد. این الگو معمولاً نشانهای از تغییر جهت قیمت میباشد.نکته مهم در این الگو خط گردن میباشد چنانچه شانه ی سمت راست موفق به شکستن خط گردن و تثبیت در زیر آن بشود میتوان با رعایت اصول مدیریت ریسک و سرمایه سفارش فروش ثبت نمود و استاپ لاس را اندکی بالاتر از خط گردن قرار داد.در این الگ, چنانچه قیمت برای پول بک زدن به خط گردن آمد میتوانید معامله ی فروش دیگری نیز ثبت نمایید؛وحد سود خود را میبایست از محدوده ی خط گردن به اندازه ی فاصله ی بین نقطه ی سر تا خط گردن پایین تر قرار دهید.

2 . الگوی سر و شانه معکوس (Inverse Head and Shoulders) : این الگو، الگوی برعکس سر و شانه است. سه دره متوالی شناسایی میشود که دره مرکزی بزرگتر از دو دره کناری است. این الگو معمولاً نشانگر انتقال از ترند نزولی به ترند صعودی میباشد.در این الگو نیز با شکستن و تثبیت قیمت بالای خط نک لاین شما میتوانید وارد معامله ی خرید شوید و در صورت پول بک به خط نک لاین میتوان مجددا یک معامله خرید دیگر ثبت نمود و حد سود این الگو نیز از محدوده ی شکست خط گردن به اندازه ی فاصله ی بین دره ی وسط تا خط گردن بالاتر است.

3 . الگوی موج الیوت (Elliott Wave Pattern) : این الگو بر اساس تئوری موج الیوت بنا شده است و الگوهایی را نشان میدهد که بر اساس تعامل موجهای روندی و اصلاحی در بازار شناسایی میشوند. الگوهای موج الیوت شامل پنج موج روندی (1-2-3-4-5) و سه موج اصلاحی (A-B-C) است. این الگوها بر اساس قوانین و روابط خاصی ساخته شدهاند و معمولاً به عنوان نشانگرهایی از تغییرات روند قیمتی عمل میکنند.

4 . الگوی پرچم (Flag Pattern) : این الگو در نمودار قیمتی به صورت مستطیلی یا مثلثی شکل میگیرد و معمولاً بعد از حرکت قیمتی قوی در یک جهت، به عنوان نشانهای از توقف موقت و استراحت قیمت تشخیص داده میشود. بعد از الگوی پرچم ، ادامهی روند قیمتی در جهت قبلی احتمالاً رخ میدهد.