چگونه از اندیکاتور فراکتال سیگنال ترید دریافت کنیم؟

دی 10, 1402

فراکتال Fractal در ریاضیات به معنای الگوهای هندسی تکرار شونده است که اگر هر کدام از قسمت های ساختار را کوچک کرده و به صورت جداگانه به آن نگاه کنیم و یا اگر از شکل فاصله گرفته و از دورتر به آن نگاه کنیم، همان ساختار اصلی را در آن می بینیم. به بیان ساده تر فراکتال یک الگوی هندسی است که در هر مقیاسی یکسان به نظر می رسد و در طول زمان تکرار می شود. فراکتال ها به وفور در طبیعت یافت می شوند مثلا، دانه های برف، میوه آناناس و کریستال های یخ از قوانین فراکتال پیروی می کنند. از آنجا که الگوی فراکتال در همه جای طبیعت وجود دارد، ایده استفاده از آن در بازارهای مالی منجر به ساخت اندیکاتور فراکتال شد. در این مقاله قصد داریم به بررسی این اندیکاتور بپردازیم و ببینیم که چگونه از اندیکاتور فراکتال سیگنال ترید دریافت کنیم؟

اگر به این موضوع علاقمندید تا پایان این مقاله با ما همراه باشید.

اندیکاتور فراکتال

اندیکاتور فراکتال که در تحلیل تکنیکال مورد استفاده قرار می گیرد، توسط تریدر معروف “بیل ویلیامز” توسعه پیدا کرد و به همین دلیل گاهی با نام اندیکاتور فراکتال ویلیامز نیز شناخته می شود. ویلیامز در کتاب خود با عنوان “آشوب معامله” این اندیکاتور را معرفی کرد و اشاره کرد که ریشه ایده او برای توسعه این شاخص در “نظریه آشوب” در ریاضیات قرار دارد. نظریه آشوب به مطالعه ی سیستم های پویای آشوبناک می پردازد که بی نظمی شان در ظاهر تصادفی است اما، در واقع از الگوها و قوانین قطعی پیروی می کنند. فرض ویلیام بر این بود که الگوهای تکرار شونده در بازارهای مالی نیز وجود دارند که البته فرض درستی بود. بنابر همین اصل، اندیکاتور فراکتال می گوید که شما می توانید الگوهای تکرار شونده را در نمودار قیمت پیدا کرده و از این طریق کسب سود کنید. این الگوهای تکراری در بازه های زمانی مختلف رخ می دهند از جمله در تایم فریم های 4 ساعته، روزانه، هفتگی و …

بنابراین لازمه اندیکاتور فراکتال این است که معامله گر بتواند الگوهای تکرار شونده در نمودار قیمت و کندل ها را پیدا کند و پس از آن، بسته به صعودی یا نزولی بودن فراکتال برای معامله تصمیم بگیرد.

الگوی فراکتال

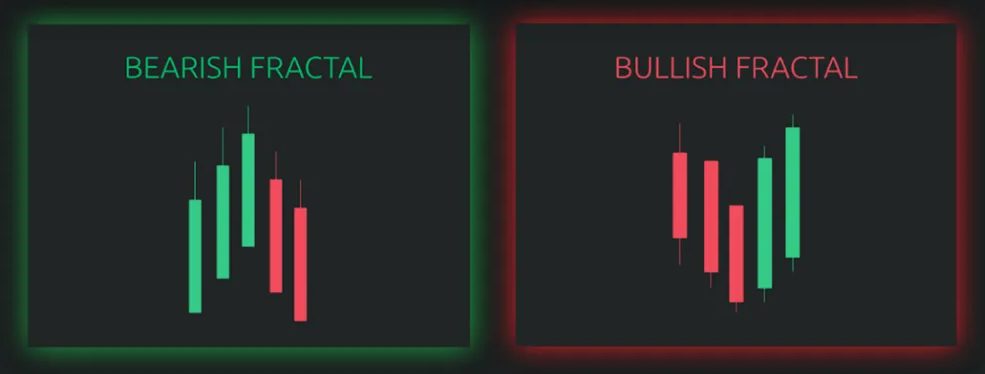

الگوی فراکتال – که هم در نمودار میله ای و هم در نمودار شمعی قابل تشخیص است- یک الگوی بازگشتی و پرایس اکشنی متشکل از پنج کندل است. بنابراین بسته به تایم فریمی که معامله گر در آن معامله می کند، مدت زمان لازم برای تشکیل الگوی فراکتال متفاوت است. مثلا برای فردی که در تایم 4 ساعته معامله می کند 20 ساعت و برای کسی که در تایم فریم هفتگی معامله می کند پنج هفته طول می کشد تا الگو شکل بگیرد. پس از آن تشخیص الگو روی نمودار بسیار ساده است. الگوی فراکتال یا صعودی است و یا نزولی و از پنج کندل تشکیل می شود که در بین آنها، کندل میانی یا همان کندل شماره 3، یا بالاترین قیمت و یا پایین ترین قیمت بین پنج کندل را دارد. در فراکتال صعودی، قیمت ابتدا به سمت پایین حرکت کرده و سپس به سمت بالا برمی گردد. در فراکتال نزولی نیز ابتدا قیمت به سمت بالا می رود و بعد از رسیدن به بالاترین حد، مجددا به سمت پایین بر می گردد.

به طور کلی قوانین تشخیص فراکتال ها روی نمودار قیمت به شرح زیر است:

- الگو از پنج کندل تشکیل شده است که یک کندل میانی (یا کندل سوم) بالاترین (یا پایین ترین) قیمت بین پنج کندل را دارد.

- فراکتال نزولی یا Bearish Fractal (که نشان دهنده بازگشت بازار به سمت بازار نزولی است) وقتی رخ می دهد که کندل سوم که بالاترین قیمت را دارد، بعد از دو کندل صعودی قرار بگیرد و بعد از آن نیز دو کندل با قیمت های پایین تر وجود داشته باشند.

- فراکتال صعودی یا Bullish Fractal (که نشان دهنده بازگشت بازار به سمت بازار صعودی است) نیز وقتی رخ می دهد که دو تا از کندل ها قبل و دو تا از کندل ها بعد از کندل میانی -که کمترین قیمت را دارد- قرار بگیرند. قیمت در سه کندل اول به مرور کم می شود تا به کمترین قیمت در کندل سوم می رسد و پس از آن، مجددا افزایش می یابد. وجود دو کندل صعودی پس از سه کندل نزولی قبلی شکل گرفتن الگوی فراکتال را تایید می کند.

نحوه نمایش الگوی فراکتال در نمودار قیمت

امروزه بسیاری از پلتفرم های معاملاتی که نمودار قیمت را نمایش می دهند، شاخص فراکتال را به عنوان یکی از اندیکاتورهای پیشفرض خود دارند. این بدان معناست که نیازی به گشتن و شکار الگوهای فراکتال توسط معامله گر نیست. برای اینکه اندیکاتور فراکتال را در نمودار قیمت خود داشته باشید کافی است که در متاتریدر به لیست اندیکاتور ها رفته و اندیکاتور فراکتال را انتخاب کنید. الگوی فراکتال در نمودار قیمت، توسط فلش هایی بالا یا پایین کندل میانی ( که بالاترین یا پایین ترین قیمت در الگو را نشان می دهد) نمایش داده می شود. فلش ها به این صورت هستند که یک فلش رو به بالا در محل فراکتال نزولی و یک فلش رو به پایین در محل فراکتال صعودی نمایش داده می شود. دقت کنید که فراکتال یک الگوی بازگشتی است و هر جا دیده شود احتمالا جهت حرکت قیمت عوض خواهد شد اما، هرگز امکان اینکه معامله گر دقیقا در محل فلش وارد معامله شود وجود ندارد چون، الگو تنها در دو کندل بعد تکمیل خواهد شد.

این بدان معناست که فراکتال یک اندیکاتور عقب مانده است اما، به این معنی نیست که استفاده از آن بی فایده است. به این دلیل که وقتی الگوی فراکتال تکمیل می شود معمولا روندی که پیش بینی می کند ( افزایش قیمت به دنبال یک فراکتال صعودی و کاهش قیمت به دنبال یک فراکتال نزولی) برای کندل های بیشتری پا برجا خواهد ماند و تریدر می تواند از این موضوع کسب سود کند.

چگونه از اندیکاتور فراکتال سیگنال ترید دریافت کنیم؟

وقتی اندیکاتور فراکتال را انتخاب کرده و روی نمودار قیمت خود بیاندازید، متوجه یک مشکل بزرگ خواهید شد و آن اینکه، این الگو اغلب و به کرات اتفاق می افتد! پس چگونه باید سیگنال های واقعی ترید را از بین این همه تشخیص داد؟

بهترین راه برای رفع این مشکل ترکیب کردن اندیکاتور فراکتال با سایر اندیکاتورهاست. در ادامه ترکیب فراکتال با دو اندیکاتور دیگر یعنی اندیکاتور Alligator و فیبوناچی را بررسی می کنیم.

ترکیب اندیکاتور فراکتال و اندیکاتور الیگیتور

اندیکاتور الیگیتور ( یا تمساح) که ابزاری ایجاد شده از چندین مووینگ اوریج است، یک اندیکاتور تاییدی خوب برای شاخص فراکتال است. اندیکاتور Alligator از سه میانگین متحرک تنظیم شده در بازه های زمانی 5، 8 و 13 دوره ای تشکیل شده که به ترتیب فک، دندان و لب تمساح را تشکیل می دهند.

به عنوان مثال چارت زیر را در نظر بگیرید: در این چارت صعودی نمودار قیمت همواره بالای دندان تمساح (یا خط میانگین متحرک 8 روزه) قرار دارد. بنابراین سیگنال های صعودی فراکتال (فلش های رو به پایین) که سیگنال خرید می دهند، اعتبار بیشتری پیدا می کنند. اگرچه ممکن است گیج کننده به نظر برسد ولی مجددا تکرار می کنیم که فراکتال نزولی معمولا روی نمودار با یک فلش رو به بالا در بالای نمودار و فراکتال صعودی با یک فلش رو به پایین در زیر نمودار ترسیم می شود. بنابراین اگر می خواهید که در یک روند صعودی کلی از فراکتال ها استفاده کنید به دنبال فلش های رو به پایین باشید و اگر می خواهید با استفاده از فراکتال های نزولی در یک روند نزولی بزرگ معامله کنید، فلش های فراکتال رو به بالا را پیدا کنید.

گاهی اوقات اگر نمودار را در بازه زمانی بزرگتر ببینید تعداد سیگنال های فراکتال کاهش یافته و باعث می شود نمودار تمیزتری داشته باشید که تشخیص فرصت های معاملاتی در آن راحت تر است.

توجه کنید که الگوی فراکتال به طور کلی نقاط ورود را نشان می دهد اما، مدیریت ریسک به عهده تریدر است. به عنوان مثالی از محل قرار گرفتن دستور توقف ضرر یا استاپ لاس به موارد زیر دقت کنید:

- در یک روند صعودی که اندیکاتور فراکتال سیگنال خرید ارسال می کند، بهتر است دستور توقف ضرر (stop loss) پایین تر از حداقل قیمت قبلی گذاشته شود.

- هنگام گرفتن پوزیشن شورت در یک روند نزولی، استاپ لاس بایستی بالاتر از حداکثر قیمت اخیر گذاشته شود.

ترکیب اندیکاتور فراکتال و اندیکاتور فیبوناچی

همانطور که گفته شد یکی از مشکلات فراکتال این است که سیگنال های زیادی صادر و تریدر را سردرگم می کند که بهترین نقطه ورود کجاست؟ از سوی دیگر در مورد سطوح بازگشتی فیبوناچی نیز این ابهام وجود دارد که استفاده از کدام سطح بهترین نتیجه را خواهد داشت. حال اگر این دو اندیکاتور را با هم ترکیب کنیم به نتایج جالبی می رسیم. در این حالت سطوح موقعیت های قابل معامله محدود می شوند چون، یک سطح فیبوناچی را تنها وقتی معامله خواهیم کرد که یک معکوس فراکتال در آن رخ داده باشد.

همچنین اغلب معامله گران تمایل دارند که در نسبت های فیبوناچی خاصی وارد معامله شوند. به عنوان مثال بین تریدرها متداول است که در یک روند صعودی بزرگتر، وقتی که قیمت به سطح بازگشتی %61.8 پولبک می زند وارد پوزیشن لانگ شوند. حال اگر تریدر اندیکاتورهای فیبوناچی و فراکتال را با هم ترکیب کند و تنها وقتی وارد معامله شود که در نزدیکی سطح بازگشتی 61.8% یک معکوس فراکتالی مشاهده شود، در این صورت سیگنال معامله بسیار قدرتمندتر خواهد بود.

به عنوان یک مثال عملی به تصویر زیر نگاه کنید. همانطور که می بینید قیمت در یک روند صعودی کلی قرار دارد. در محدوده ای که با سطوح فیبوناچی مشخص شده است، قیمت ابتدا صعود کرده و سپس به سطح 61.8% پولبک زده است. در همین تصویر یک فراکتال صعودی در محدوده 61.8% فیبوناچی دیده می شود. همانطور که گفته شد الگوی فراکتال صعودی به اندازه دو کندل پس از کندلی که پایین ترین قیمت را دارد کامل و ظاهر می شود (در اینجا دو روز بعد) بنابراین، به محض مشاهده فراکتال صعودی سیگنال ورود تایید شده و تریدر می تواند وارد معامله لانگ شود.

نکته 1: اگر در یک روند صعودی بر مبنای مشاهده فراکتال صعودی وارد پوزیشن لانگ شدید، نقطه خروج از معامله علاوه بر روش های متداول مشاهده یک فراکتال نزولی است.

نکته 2: به هنگام استفاده از اندیکاتور فراکتال، در روندهای بزرگتر صعودی به دنبال سیگنال های معامله لانگ و در روندهای بزرگتر نزولی، به دنبال سیگنال های معامله شورت باشید.

فراکتال شکسته

همانطور که می دانیم زمانی که پنج کندل تکمیل شدند الگوی فراکتال شکل گرفته و معامله گر می تواند وارد پوزیشن شود. در این زمان اگر کندل ششم بالاتر (یا پایین تر) از بالاترین (یا پایینترین) نقطه فراکتال برود، اصطلاحا می گوییم که الگوی فراکتال شکسته شکل گرفته است. در چنین حالتی اگر کندل ششم از بالاترین نقطه فراکتال بالاتر برود تاییدی است بر ادامه روند صعودی و پیشنهاد می شود که معامله گر اقدام به خرید کند (وارد پوزیشن لانگ شود. در سوی دیگر، اگر کندل ششم آنقدر کم شود که از کمترین نقطه فراکتال هم پایین تر برود، این نشاندهنده ادامه کاهش بازار است و فروش دارایی ایده بسیار خوبی خواهد بود.

استراتژی های معاملاتی با استفاده از شاخص فراکتال

در ادامه به چند استراتژی معاملاتی با استفاده از شاخص فراکتال می پردازیم:

- استراتژی شکست فراکتال Fractal Breakout Strategy

تشخیص سطوح مقاومت و حمایت با استفاده از سطوح فراکتال بسیار معتبر است. حال شکست این سطوح می تواند یک سیگنال ورود به معامله باشد. در اینجا فراکتال ها علاوه بر اینکه سطوح مقاومت و حمایت را شناسایی می کنند، می توانند در تایید شکست آنها نیز بسیار موثر باشند. برای اطمینان بیشتر، توصیه می شود که معامله گر منتظر تست مجدد سطح شکست بماند و زمانی که قیمت به سمت سطح شکست بر می گردد آن را دنبال کند.

- استراتژی تغییر روند

بسیاری از معامله گران از فراکتال ها برای شناسایی نقاط معکوس بالقوه در روندهای از قبل تثبیت شده استفاده می کنند. مثلا یک سری از سقف های متوالی میتوانند توسط یک الگوی فراکتال مختل شود، که نشاندهنده پایان احتمالی یک روند صعودی است. بنابراین از فراکتال ها می توان برای پیش بینی معکوس های قیمت استفاده و از حرکات مخالف قیمت بهره برد. در این استراتژی استفاده از یک اندیکاتور فنی دیگر برای تایید و نیز، منتظر تست مجدد معکوس ماندن ضروری است.

- کانال های فراکتال

با استفاده از فراکتال ها می توان خطوط روند را ترسیم کرد که کانال ها را تشکیل می دهند. با مشاهده سطوح حمایت و مقاومت کلیدی ایجاد شده با استفاده از کانال های مبتنی بر فراکتال، معامله گران می توانند در نزدیکی پایین کانال خرید کرده و در مجاورت بالای کانال بفروشند. استفاده از اندیکاتورهایی مانند مووینگ اوریج می تواند به عنوان فیلتری برای این استراتژی به کار رود.

محدودیت های استفاده از اندیکاتور فراکتال

همانطور که قبلتر اشاره شد، بزرگترین مشکل سیگنال های اندیکاتور فراکتال در تعدد آنهاست. بسیاری از این سیگنال ها کاذب هستند و به قدری زیادند که اگر معامله گری تلاش کند همه آنها را معامله کند، خیلی زود کل حساب را از دست خواهد داد. بنابراین بهتر است که اندیکاتور فراکتال را در ترکیب با دیگر اندیکاتورها مثل فیبوناچی استفاده کرد.

نکته دیگر در مورد فراکتال این است که فلش های صعودی و نزولی فراکتال با دو کندل تاخیر ظاهر می شوند. در واقع فلش ها روی کندل میانی ظاهر می شوند و نه جایی که الگو کامل می شود. بنابراین احتمال اینکه بتوان در بالاترین یا پایین ترین قیمتی که در الگو وجود دارد وارد معامله شد وجود ندارد.

نتیجه گیری

فراکتال ها الگوهای تکرارشونده در طبیعت هستند که در بازارهای مالی نیز کاربرد دارند. اندیکاتور فراکتال می گوید که شما می توانید الگوهای تکرار شونده را در نمودار قیمت پیدا کرده و از این طریق کسب سود کنید. الگوی فراکتال یا صعودی است و یا نزولی. در فراکتال صعودی، قیمت ابتدا به سمت پایین حرکت کرده و سپس به سمت بالا برمی گردد. در فراکتال نزولی نیز ابتدا قیمت به سمت بالا می رود و بعد از رسیدن به بالاترین حد، مجددا به سمت پایین بر می گردد. یک ایراد بزرگ اندیکاتور فراکتال این است که به کرات در نمودار قیمت ظاهر می شود که بسیاری از سیگنال های آن فیک هستند. برای تایید بیشتر اندیکاتور فراکتال بهتر است آن را با اندیکاتورهای دیگری مثل الیگیتور یا فیبوناچی ترکیب کرد.

10 هزار اکانت نانو منتظرته!

شانست رو امتحان کن

دیدگاهتان را بنویسید