نقش پررنگ ابزارهای تحلیل تکنیکال در معاملات موفق

تحلیل تکنیکال برای تریدرهایی مناسب است که که تمایل دارند با ورود به بازارهای مالی، از طریق معاملات کوتاهمدت به سوددهی قابل توجهی برسند. ابزارهای تحلیل تکنیکال این فرصت را برای شما فراهم میکنند که با بررسی تغییرات قیمت و حجم معاملات در نمودار، روند آتی قیمتها را پیشبینی کرده و بهترین نقطه برای ورود یا خروج به معاملات را تشخیص دهید. توجه داشته باشید که برای تحلیل یک دارایی لزومی ندارد از همه ابزارها استفاده کنید، بلکه میتوانید با انتخاب یک استراتژی هدفمند و به کارگیری ابزارهای متناسب با آن، به یک تحلیل مطلوب دست پیدا کنید. اگرچه استفاده از این ابزارها در کنار هم به شما کمک میکند تا با اطمینان بیشتری برای معاملات خود تصمیم بگیرید.

فهرست مطالب

تحلیل تکنیکال به چه معنا است؟

پیش از اینکه به معرفی ابزارهای تحلیل تکنیکال بپردازیم ابتدا لازم است تا با این ابزارها آشنا شویم. تحلیل تکنیکال در واقع بررسی و مطالعه دادههای تاریخی در بازار به ویژه قیمت و حجم میباشد. به طور کلی تحلیلگرانی که به صورت تکنیکال بازار را تحلیل میکنند با استفاده از وضعیت روانشناسی بازار نمودارها را بررسی کرده و در تلاش برای پیشبینی وضعیت آینده بازار هستند.

ابزارهای اصلی تحلیل تکنیکال چه کمکی به ما میکنند؟

ابزارهای معامله در تحلیل تکنیکال، ابزارهایی هستند که برای خرید یا فروش یک دارایی به معاملهگران، سیگنالهای خرید یا فروش میدهند. به کمک این ابزارها میتوان الگوهای قیمتی را تشخیص داد و روند قیمت را پیشبینی کرد. در ادامه به معرفی مهمترین ابزارهای تحلیل تکنیکال میپردازیم.

سطوح حمایت و مقاومت استاتیک و داینامیک

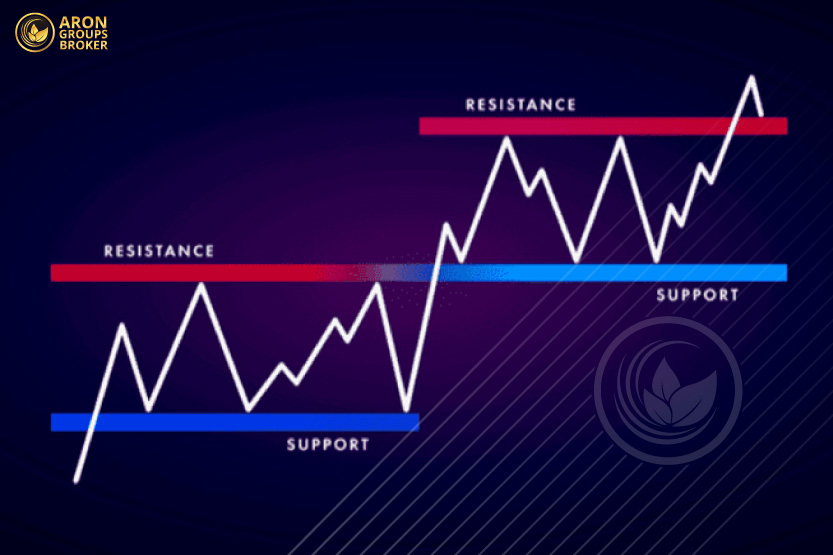

سطوح حمایت و مقاومت استاتیک به سطوحی گفته میشود که در گذشته شکل گرفتهاند اما به تدریج ارزش ریالی آنها تغییر نکرده و ممکن است مجددا به عنوان حمایت یا مقاومت قوی عمل کنند. مشخص کردن سطوح حمایت و مقاومت از مبانی مهم تحلیل تکنیکال است که از اهمیت بالایی برخوردار میباشد.

برای رسم این سطوح کافی است کفها یا قلههای تشکیلشده در زمانهای مختلف را با استفاده از یک خط افقی به هم متصل کنیم. توجه کنید که در رسم این خطوط باید سایه کندلها نیز در نظر گرفته شود. سطوح حمایت و مقاومت داینامیک، به سطوحی گفته میشود که در طول زمان و با توجه به شرایط بازار، مقدار ریالی آنها تغییر میکند.

چگونگی رسم سطوح

برای رسم این سطوح باید کفها یا قلههای قیمتی را به هم متصل کنید. تفاوت سطوح داینامیک با سطوح استاتیک در این است که قلهها و کفهای سطوح داینامیک در دورههای زمانی مختلف، تغییر میکنند. این در شرایطی است که در سطوح استاتیک، قلهها و کفها در دورههای زمانی مختلف، یکسان هستند. سطوح حمایت و مقاومت داینامیک به شکل خطوط مورب رسم شده و میتوانند صعودی یا نزولی باشند.

اعتبار سطوح حمایت و مقاومت به چه فاکتورهایی بستگی دارد؟

بهطور کلی، اعتبار سطوح حمایت و مقاومت، به تعداد نقاط برخورد، مدت زمانی که قیمت در این سطوح باقی مانده و میزان حجم معاملات در این سطوح بستگی دارد. به هر میزان که تعداد پارامترها افزایش یابد، اعتبار سطح بیشتر خواهد شد. نکته قابل توجه دیگر این است که اگر این سطوح روی اعداد رند شکل بگیرند، معمولا از اعتبار بیشتری برخوردار خواهند بود.

کانالهای قیمتی در تحلیل تکنیکال

اگر قیمت یک دارایی بین دو خط حمایت و مقاومت موازی قرار بگیرد، یک کانال قیمتی تشکیل میشود. با توجه به فشار عرضه و تقاضا و جهت حرکت قیمت، کانالها میتوانند صعودی، نزولی یا افقی باشند. تحلیلگران تکنیکال از کانالها به منظور تشخیص شکست قیمتی استفاده میکنند. شکست قیمتی هم زمانی اتفاق میافتد که نمودار قیمت، خط مقاومت یا حمایت کانال را بشکند و به سمت خارج از کانال حرکت کند.

همانطور که گفتیم، کانال از دو خط مقاومت و حمایت تشکیل شدهاست. به طور معمول اگر نمودار قیمت به خط حمایت برخورد کند، قیمت افزایش یافته و رو به بالا حرکت میکند و اگر به خط مقاومت برخورد کند، منجر به کاهش قیمت و شروع حرکت نزولی آن میشود. به بیانی دیگر باید در صورت برخورد با سقف کانال، در موقعیت فروش قرار گرفته و در صورت برخورد با کف کانال، وارد موقعیت خرید شوید. البته این در صورتی است که شکستی هم اتفاق نیافتد.

اندیکاتورها چه اطلاعاتی را در اختیار معاملهگران قرار میدهند

اندیکاتورها ابزاری هستند که بر روی نمودارهای قیمت رسم میشوند و با استفادخ از محاسبات ریاضی و بر اساس قیمت و حجم معاملات، اطلاعاتی مانند روند قیمت و شتاب قیمت را در اختیار معاملهگران بازارهای مالی قرار میدهند. از این ابزار به عنوان تایید نهایی استفاده میشود و بهتر است به تنهایی از آن برای خرید و فروش استفاده نکنید.

از جمله مهمترین و پرکابردترین اندیکاتورها میتوانیم به موارد زیر اشاره کنیم:

اندیکاتور میانگینمتحرک (Moving Average) چیست

اندیکاتور میانگین متحرک، از قیمتها به عنوان داده استفاده میکند و بر اساس دوره زمانی که برای آن تعریف میشود، میانگینی از قیمتهای گذشته را در آن بازه زمانی، ارائه میدهد. سپس اعداد بدست آمده را به صورت خطوط منحنی بر روی نمودار نمایش میدهد. در واقع میانگین متحرک، دنبالهروی روند قیمت است و حرکتی مشابه نمودار قیمت دارد. این اندیکاتور انواع مختلفی دارد که از پرکابردترین آنها میتوان میانگین متحرک ساده (Simple Moving Average) و میانگین متحرک نمایی (Exponential Moving Average) اشاره کرد.

دورهها میتواند به صورت روزانه، ساعتی و یا دقیقهای تعریف شود

در اندیکاتور میانگین متحرک ساده، قیمتهای در یک دوره زمانی با هم جمع شده و بر تعداد روزهای دوره تقسیم میشود. توجه کنید که این دوره میتواند روزانه، ساعتی یا دقیقهای تعریف شود. انتقادی که به این اندیکاتور وارد شده این است که تاثیر همه روزهای دوره به یک اندازه است. در حالی که در میانگین متحرک نمایی این مشکل برطرف شده و در محاسبات به قیمتهای روزهای پایانی دوره، وزن بیشتری داده شده است.

استفاده از چند میانگین متحرک در دورههای زمانی مختلف

یکی از روشهای کاربردی در استفاده از میانگین متحرک، استفاده از چند میانگین متحرک در دورههای زمانی مختلف است. به این معنا که اگر میانگین متحرک کوتاهمدت، میانگین متحرک بلندمدت را از پایین به بالا قطع کند، روند صعودی و اگر از بالا به پایین قطع کند، روند نزولی خواهد شد.

اندیکاتور بولینگرباند (Bollinger Band) چیست

اندیکاتور بولینگر باند از سه باند تشکیل شده است که خط وسط، معادل میانگین متحرک ساده قیمت برای بازه زمانی تعریف شده(۲۰ روزه) میباشد. اگر انحراف معیار را در عدد ۲ ضرب کرده و با میانگین متحرک ۲۰ روزه جمع کنیم، باند بالایی بدست میآید و اگر آن را از میانگین متحرک ۲۰ روزه کم کنیم، باند پایینی بدست خواهد آمد.

این اندیکاتور به تنهایی سیگنال خرید یا فروش صادر نمیکند بلکه تنها نواحی که در آنها اشباع خرید یا فروش رخ داده، نشان میدهد. در چنین شرایطی باید از سایر روشها و ابزارهای تحلیلی کمک بگیرید تا بتوانید روند و نقاط حساس برای ورود یا خروج را تشخیص دهید. به کمک این اندیکاتور میتوانید نوسانات قیمت را بررسی کنید. به این صورت که اگر باندهای بالایی و پایینی به میانگین متحرک نزدیک شوند، یعنی نقاطی که در بولینگر باند شاهد فشردگی هستید، احتمال تغییر روند و ایجاد فرصتهای مهم معاملاتی زیاد است.

مهمترین تفاوت اسیلاتورها با اندیکاتورها

در ادامه به معرفی چند مورد از اسیلاتورهای مهم میپردازیم. بارزترین تفاوت اسیلاتورها با اندیکاتورها در نحوه نمایش آنهاست. اسیلاتورها در فضایی مجزا و بالا یا پایین نمودار نمایش داده میشوند. در حالی که اندیکاتورها بر روی نمودار قیمت قرار میگیرند. علاوه بر این، اسیلاتورها این قابلیت را دارند که با نمودار قیمت، واگرایی ایجاد کنند. واگرایی نمودار و اسیلاتور یکی از مطمئنترین سیگنالهای خرید و فروش است. در حالی که اندیکاتورها این قابلیت را ندارند.

اندیکاتور MACD

اندیکاتور MACD یا شاخص میانگین متحرک همگرا و واگرا، یکی از ابزارهای اصلی تحلیل تکنیکال است که قابلیت تشخیص جهت و قدرت روند قیمت را دارد. این اندیکاتور از دو خط مکدی و خط سیگنال است. همچنین تفاوت این دو خط با خطوط هیستوگرام نمایش داده میشود.

اگر خط مکدی، خط سیگنال را از پایین به بالا قطع کند، نشاندهنده افزایش قیمت و اگر از بالا به پایین قطع کند، نشاندهنده کاهش قیمت است. سیگنال ورود و خروج را میتوان بر اساس جایگاه خط مکدی تعیین کرد. به عنوان مثال اگر اندیکاتور بالای صفر قرار داشته باشد و خط مکدی، خط سیگنال را از بالا به پایین قطع کند، سیگنال خروج صادر میشود و میتوانید اقدام به فروش کنید.

واگرایی مکدی و نمودار قیمت

اگر اندیکاتور زیر صفر قرار گرفته باشد و خط مکدی خط سیگنال را از پایین به بالا خط سیگنال را قطع کند، سیگنال ورود صادر شده و میتوانید برای خرید اقدام کنید. علاوه بر این، واگرایی مکدی و نمودار قیمت، از جمله مواردی است که میتوان از آن برای تشخیص جهت روند و تعیین نقاط بازگشتی استفاده کرد. اگر واگرایی مثبت ایجاد شود، باید منتظر افزایش قیمت باشیم و اگر واگرایی منفی شکل بگیرد، انتظار میرود قیمت کاهش یابد.

اندیکاتور RSI؛ از موثرترین ابزارهای تحلیل تکنیکال

اندیکاتور RSI یا شاخص قدرت نسبی از ابزارهای تحلیل تکنیکال است که بین ۰ تا ۱۰۰ نوسان میکند و نواحی اشباع خرید و اشباع فروش را نشان میدهد. در واقع به کمک این اندیکاتور میتوانیم جهت روند و نقاط بازگشتی را تشخیص دهیم. این اندیکاتور یکی از محبوبترین ابزارهای تحلیل تکنیکال است و نزد معاملهگران بازارهای مالی بسیار پرکابرد است.

معمولا در اندیکاتور RSI، ناحیه بین ۷۰ تا ۱۰۰ به عنوان اشباع خرید و ناحیه بین ۰ تا ۳۰ به عنوان اشباع فروش در نظر گرفته میشود. هر چه RSI به ۱۰۰ نزدیکتر شود، اشباع بیشتری در خرید اتفاق افتاده و احتمال تغییر روند و کاهش قیمت، بیشتر خواهد شد. از طرفی هرچه RSI به نزدیکتر شود، اشباع در فروش بیشتر شده و احتمال تغییر روند و بالارفتن قیمت، افزایش مییابد.

یکی از مهمترین کابردهای RSI، واگرایی با نمودار قیمت است

یکی از مهمترین کابردهای RSI، واگرایی با نمودار قیمت است. زمانی که بین اندیکاتور و نمودار قیمت واگرایی ایجاد شود، نشانگر ضعف روند فعلی قیمت بوده و هشداری برای تغییر روند محسوب میشود. علاوه بر موارد بالا، سطوح حمایت و مقاومت در RSI نیز از اهمیت بالایی برخوردار است. به عنوان مثال در روندهای صعودی، سطح ۳۰ میتواند به عنوان یک حمایت قوی باشد. همانطور که در روندهای نزولی، سطح ۷۰ به عنوان یک مقاومت قوی عمل میکند. البته این حمایت و مقاومتها، صرفا استاتیک نیستند، بلکه خطوط حمایت و مقاومت داینامیک نیز میتوانند نقش مهمی را در تشخیص روند، ایفا کنند.

اندیکاتور استوکستیک

اندیکاتور استوکستیک یا نوسانگر تصادفی، از جمله ابزارهای تحلیل تکنیکال است که با بررسی قیمت Close در یک بازه زمانی مشخص، قدرت روند را نشان میدهد. . این اندیکاتور نیز در محدوده ۰ تا ۱۰۰ نوسان میکند که ناحیه بین ۰ تا ۲۰، به عنوان ناحیه اشباع فروش و ۸۰ تا ۱۰۰، ناحیه اشباع خرید، در نظر گرفته میشود. در استوکستیک، اندازه حرکت نسبت به قیمت بسیار حساس بوده و با نوسانات زیادی همراه است. به همین دلیل این اندیکاتور در شرایطی که بازار خنثی است، عملکرد بهتری دارد.

برای استفاده از اندیکاتور استوکستیک باید به روند کلی قیمت توجه کنید

زمانی که قصد استفاده از این اندیکاتور و معامله در نواحی اشباع خرید و فروش را دارید، روند کلی قیمت را نیز در نظر بگیرید. به عنوان مثال، اگر روند قیمت صعودی است و استوکستیک پایینتر از سطح ۲۰(ناحیه اشباع فروش) قرار گرفته و در حال حرکت به سمت بالا است، احتمال افزایش قیمت وجود دارد؛ یعنی یک سیگنال خرید احتمالی صادر شده است. همچنین در روندهای نزولی اگر استوکستیک وارد منطقه اشباع شده، باید منتظر یک سیگنال فروش باشید نه سیگنال خرید.

الگوهای قیمتی چه جایگاهی در بین ابزارهای تحلیل تکنیکال دارند؟

از بررسی نمودار قیمت در طول زمان، مشاهده شده است که پس از تشکیل اشکالی در نمودار قیمت، دارایی واکنشهای خاصی از خود نشان داده است. به این اشکال، الگوهای قیمتی گفته میشود که در طول زمان تکرار میشوند و همین قابلیت باعث حساس شدن معاملهگران نسبت به شکلگیری این الگوها شده است.

تحلیلگران از این الگوها به منظور تشخیص ادامه روند یا نقاط بازگشتی استفاده میکنند. توجه فرمایید که اساس شکلگیری این الگوها، ترسیم خطوط روند است. در واقع با رسم خطوط حمایت و مقاومت، این الگوها بر روی نمودار شکل میگیرند.

انواع الگوهای قیمتی در ابزارهای تحلیل تکنیکال

الگوهای قیمتی به طور کلی به دو دسته الگوهای ادامهدهنده و بازگشتی تقسیم میشوند. الگوهای ادامهدهنده، نشاندهنده یک وقفه کوتاه در روند بازار هستند و پس از تشکیل این الگوها و شکست آنها، روند قبلی بازار ادامه پیدا خواهد کرد. این در شرایطی است که پس از تشکیل الگوهای بازگشتی، روند بازار تغییر خواهد کرد. در ادامه تلاش میکنیم به مهمترین الگوهای کلاسیک اشاره کنیم.

الگوهای مثلث از ابزارهای مهم در تحلیل تکنیکال بازار هستند

به طور کلی الگوی مثلث از دو خط روند متقاطع تشکیل شده و در دسته الگوهای ادامه دهنده قرار میگیرد. به طور کلی این الگوها به سه دسته تقسیم میشوند که در ادامه به معرفی آنها میپردازیم. ابتدا از الگوی مثلث متقارن آغاز میکنیم.

الگوی مثلث متقارن

این الگو از دو خط روند همگرا تشکیل شده است که شیب یکی از آنها، مثبت و شیب دیگری هم منفی است. در واقع اینطور باید گفت که ضلع بالایی مثلث، به عنوان مقاومت و ضلع پایینی، به عنوان حمایت عمل میکند. این الگو میتواند از ضلع بالایی یا پایینی شکسته شود. اگر در روند نزولی، شکست از ضلع پایینی اتفاق بیافتد، روند نزولی ادامه پیدا میکند. همچنین در روندهای صعودی، اگر ضلع بالایی مثلث، توسط نمودار قیمت شکسته شود، روند صعودی ادامه مییابد.

الگوی مثلث صعودی

این الگو از یک خط تقریبا افقی به عنوان ضلع بالایی و یک خط روند با شیب مثبت، به عنوان ضلع پایینی تشکیل شده است. الگوی مثلث افزایشی معمولا در روندهای صعودی تشکیل میشود و پس از شکست ضلع بالایی مثلث، روند صعودی قیمت ادامه خواهد یافت.

الگوی مثلث نزولی

ضلع پایینی این الگو از یک خط تقریبا افقی و ضلع بالایی آن از یک خط روند با شیب منفی، تشکیل شده است. این الگو معمولا در روندهای نزولی تشکیل میشود و پس از شکست ضلع پایینی توسط نمودار قیمت، روند نزولی ادامه خواهد یافت.

الگوی گُوِه چیست

الگوی گُوِه از دو خط روند تشکیل شده که شیب آنها در یک راستا است؛ یعنی شیب هر دو مثبت یا منفی است. این الگو میتواند صعودی یا نزولی باشد. اگر شیب هر دو خط روند، مثبت باشد، الگوی گوه صعودی و اگر منفی باشد، الگوی گوه نزولی تشکیل میشود. این الگو میتواند در دسته الگوهای ادامهدهنده یا بازگشتی قرار گیرد. این موضوع بستگی به روندی دارد که الگو در آن شکل میگیرد.

الگوی جفت قله و جفت دره

به طور معمول الگوی جفت قله پس از یک روند صعودی قوی و با شکلگیری دو قله قیمتی در کنار هم، تشکیل میشود. این الگو در دسته الگوهای بازگشتی قرار میگیرد و پس از تشکیل آن، باید منتظر تبدیل روند صعودی به نزولی باشیم. در واقع با شکلگیری الگوی جفت قله در روندهای صعودی، سیگنال احتمالی فروش صادر میشود. الگوی جفت دره نیز پس از یک روند نزولی قوی و با تشکیل دو دره در کنار هم و در پایینتر سطح قیمتی، شکل میگیرد. پس از تشکیل این الگو باید منتظر تغییر روند نزولی به روند صعودی باشیم. در واقع شکلگیری این الگو در روندهای نزولی، سیگنال احتمالی خرید صادر میکند.

الگوی سر و شانه

الگوی سروشانه جزو الگوهای بازگشتی است. این الگو معمولا پس از یک روند صعودی و با تشکیل سه قله شکل میگیرد که قله دوم از دو قله دیگر بزرگتر است. به قله اول و سوم به ترتیب، شانه چپ و شانه راست و به قله دوم، سر گفته میشود.

پس از تشکیل این الگو در روندهای صعودی، باید منتظر کاهش قیمت و شروع روند نزولی باشیم. الگوی سروشانه معکوس نیز عکس الگوی سروشانه بوده و معمولا در روندهای نزولی تشکیل میشود. پس از تشکیل این الگو در روندهای نزولی، باید منتظر شروع یک روند صعودی و افزایش قیمت باشیم.

الگوی پرچم

الگوی پرچم از جمله الگوهای ادامهدهنده است که از دو بخش میله پرچم و بدنه پرچم تشکیل شده است. این الگو به دو نوع پرچم صعودی و پرچم نزولی تقسیم میشود. الگوی پرچم صعودی، زمانی تشکیل میشود که بازار پس از یک روند صعودی قوی، وارد یک روند نزولی با شتاب کمتر شود.

پس از تشکیل این الگو و شکست آن، انتظار میرود شاهد ادامه روند صعودی باشیم. الگوی پرچم نزولی هم زمانی تشکیل میشود که بازار پس از یک روند نزولی قوی، وارد یک روند صعودی با شتاب کمتر شود. پس از تشکیل این الگو و شکست آن، انتظار میرود روند نزولی ادامه یابد.

الگوی فنجان و دسته

الگوی فنجان و دسته معمولا در روندهای صعودی شکل میگیرد و باعث ایجاد یک وقفه کوتاه مدت در روند صعودی بازار میشود. این الگو در دسته الگوهای ادامهدهنده قرار میگیرد و پس از تشکیل آن، روند صعودی بازار ادامه خواهد یافت.

الگوی مستطیل

الگوی مستطیل از سادهترین الگوهای پرایس اکشن است و زمانی که قیمت در حال تثبیت است، تشکیل میشود. در واقع از نوسان قیمت دارایی بین دو سطح حمایتی و مقاومتی، قلهها و درههایی تشکیل میشود که از متصل کردن آنها به هم الگوی مستطیل شکل میگیرد.

الگوی مستطیل میتواند از بالا یا پایین شکسته شود. به همین دلیل این الگو هم میتواند یک الگوی برگشتی و هم یک الگوی ادامهدهنده باشد. نکته قابل توجه در رابطه با الگوهای کلاسیک این است که سیگنالهای صادر شده توسط این الگوها قطعی نبوده و باید در کنار ابزارها از این الگوها کمک بگیرید تا به نتیجه مطلوب برای معامله دست پیدا کنید.

آیا پرایس اکشن هم نوعی ابزار برای تحلیل تکنیکال است؟

در این بخش از معرفی ابزارهای تحلیل تکنیکال قصد داریم شما را با پرایش اکشن، ویژگیها و مزایای آن آشنا کنیم. پرایساکشن یک روش تحلیلی است که تنها به بررسی نمودار قیمت میپردازد و به کمک آن، روند آتی قیمت را پیشبینی میکند. اندیکاتورها و الگوها، پیچیدگیهایی دارند که ایجاب میکند برای استفاده از آنها، تخصص و مهارتهای لازم را کسب کنید. در حالی که نمودارهای پرایساکشن بسیار خلوت و ساده هستند و امکان استخراج اطلاعات بیشتر را برای شما فراهم میکنند.

از مهمترین مزایای این روش میتوان به موارد زیر اشاره کرد:

- پرایس اکشن این فرصت را فراهم میسازد تا سریعتر به اطلاعات دست پیدا کنید

- اطلاعات کامل و یکپارچه در اختیار معاملهگران قرار میگیرد

- بسیاری از اشتباهات ناشی از بهکارگیری سایر ابزارهای تحلیل تکنیکال با استفاده ا این روش به طور کامل برطرف میشود

ابزارهای تحلیل تکنیکال چراغ راه تریدرها هستند

تحلیل تکنیکال یکی از روشهای تحلیل بازارهای مالی است که امروزه محبوبیت زیادی در میان فعالان این بازارها پیدا کردهاست. در این روش تحلیلی برای بررسی نمودارهای قیمت، ابزارهای متنوعی تعریف شده است. در این مطلب تلاش کردیم مهمترین ابزارهای تحلیل تکنیکال را به شما معرفی کنیم تا از آنها برای توسعه استراتژی فردی استفاده کنید. بهکارگیری درست هر یک از این ابزارها، بر اساس یک استراتژی هدفمند، میتواند به شما در کسب سودهای قابل توجه کمک کند.

آرون گروپس بروکری حرفهای است که تمامی رازهای موفقیت در بازارهای مالی جهانی را در اختیار تریدرهای کلان و خرد قرار میدهد. در پلتفرم آرون گروپس امکانات بیشماری برای دسترسی به ابزارهای تحلیل تکنیکال برای معاملهگران فراهم شده است. شما میتوانید برای انجام معاملات در بازارهای مالی بینالمللی مانند فارکس از امکانات بروکر ما استفاده کنید تا از سود این بازارها بهرهمند شوید.